米長期金利低下の背景を探る

2021年7月12日

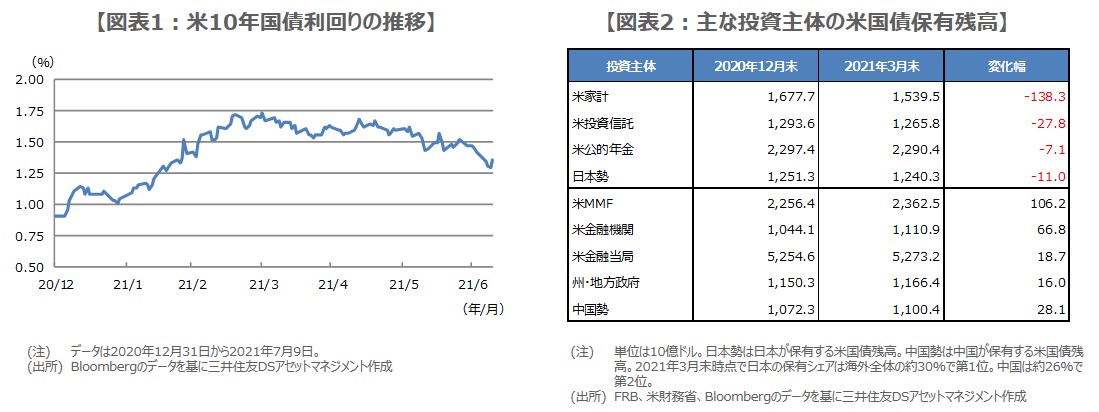

●米10年国債利回りは年初から上昇し、3月31日に1.74%水準をつけたが、その後は低下傾向。

●1-3月期の米国債の売り手は、米国の家計を筆頭に投資信託や公的年金、米国外では日本勢。

●4-6月期の米長期金利の低下は需給改善によるものと思われるが詳細は米国家計のデータ待ち。

米10年国債利回りは年初から上昇し、3月31日に1.74%水準をつけたが、その後は低下傾向

米10年国債利回りは昨年末、0.91%水準(ニューヨーク市場取引終了時点、以下同じ)に位置していましたが、年明け以降、上昇傾向が鮮明となりました(図表1)。背景には、バイデン政権による追加経済対策や、ワクチン接種の普及により、米国の経済活動は早期に正常化へ向かうという市場の強い期待があり、米10年国債利回りは3月31日に1.74%水準まで上昇しました。

しかしながら、米10年国債利回りは、4月以降、低下に転じました。5月は予想を上回る米消費者物価指数の伸びに、一時インフレ懸念が広がり、6月は想定以上にタカ派的となった米連邦公開市場委員会(FOMC)を受け、利上げへの警戒が強まりました。ただ、米10年国債利回りに反転上昇の動きはみられず、結局、7月9日には1.36 %水準まで低下しました。

1-3月期の米国債の売り手は、米国の家計を筆頭に投資信託や公的年金、米国外では日本勢

つまり、米10年国債利回りは、1-3月期に米経済活動の早期正常化期待から大きく上昇したものの、4-6月期は米消費者物価指数やFOMCの結果を受け、来年以降の利上げの織り込みが進むなかで低下した、ということになります。一般に、利上げの織り込みが進めば、長期金利には上昇圧力が生じると考えられますが、4-6月期の米10年国債利回りには、そのような動きはみられませんでした。

そこで、以下、その理由について考えてみます。米国債の主な投資主体について、2020年12月末と2021年3月末における米国債の保有残高を比較したものが図表2です。残高が減少した投資主体、すなわち、1-3月期に米国債を売却したと推測される投資主体は、米国内では家計、投資信託、公的年金であり、米国外では主に日本勢ですが、米国の家計が圧倒的な売り手であったことが分かります。

4-6月期の米長期金利の低下は需給改善によるものと思われるが詳細は米国家計のデータ待ち

これに対し、米国内ではマネー・マーケット・ファンド(MMF)、預金取り扱い金融機関、金融当局などが、また、米国外では主に中国勢が、米国債残高を増やしています。これらを踏まえると、1-3月期に米10年国債利回りが上昇したのは、米国の家計による米国債の売却が一因と考えられます。次に、4-6月期の動きを検証しますが、実は4-6月期のデータは、まだ十分にそろっていないため、入手可能なデータによる推測となります。

6月末の米国債残高は、米商業銀行が3月末比約900億ドル増、米連邦準備制度理事会(FRB)が同2,400億ドル増で、1-3月期に米国債の買い手だった米国内の投資主体は、4-6月期も買い手と推測されます。また、日本勢の残高は4月の1カ月で約400億ドル増えました。米国の家計データが待たれるところですが、現時点で米長期金利の低下は需給改善による可能性が高く、少なくとも景気悪化による持続的なものではないと思われます。