足元の新興国通貨の動向について

2021年4月14日

●海外資本の依存度が高く、またコロナの感染が深刻な新興国の通貨が、昨年は顕著に下落した。

●今年はアジア通貨も含め多くの新興国通貨が下落、これは「米ドル高」によるところが大きいとみる。

●新興国通貨の方向性を左右する米長期金利は緩やかな上昇へ、大幅な通貨安は回避を予想。

海外資本の依存度が高く、またコロナの感染が深刻な新興国の通貨が、昨年は顕著に下落した

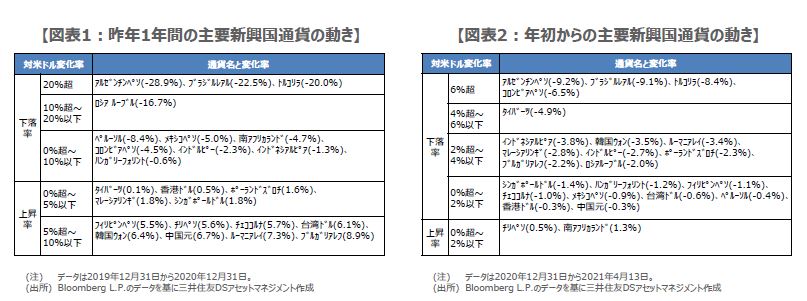

今回のレポートでは、足元の新興国通貨の動きを確認します。まず、昨年1年間の動きを振り返ると、主要24通貨のうち対米ドルで最も大きく下落したのは、アルゼンチンペソの-28.9%で、以下、ブラジルレアルの-22.5%、トルコリラの-20.0%、ロシアルーブルの-16.7%という順でした(図表1)。一方、アジア通貨は、対米ドルで上昇する動きが目立っていました。

2020年5月11日付レポート「注意すべき新興国通貨」でも解説した通り、コロナショックで世界的に景気が減速する局面においては、海外資本の依存度が高い新興国の通貨には売り圧力が強まりやすくなります。同レポートで注意すべき国としたのは、アルゼンチン、トルコ、ロシアでしたが、やはりこれらの国々の通貨は大きく下落しました。また、ブラジルは、コロナの深刻な感染拡大が、通貨安の一因になったと推測されます。

今年はアジア通貨も含め多くの新興国通貨が下落、これは「米ドル高」によるところが大きいとみる

次に、今年に入ってからの新興国通貨の動きに目を向けると、足元では主要24通貨のうち22通貨が対米ドルで下落しています(図表2)。下落率の大きい上位3通貨は、アルゼンチンペソ(下落率は-9.2%)、ブラジルレアル(同-9.1%)、トルコリラ(同-8.4%)で、昨年と同じ順位でした。ロシアルーブルも下落していますが(同-2.0%)、原油相場の上昇により、下落率は幾分、抑制されたと考えられます。

なお、昨年は総じて底堅く推移していたアジア通貨ですが、今年は一転して対米ドルで下落しています。もちろん、アジア諸国で、海外資本の依存度が急速に高まるなど、構造転換が突然起こった訳ではありません。おそらく、アジア通貨を含む新興国通貨の足元の軟調な動きは、年初から顕著にみられた米長期金利上昇を背景とする「米ドル高」によるものと思われます。

新興国通貨の方向性を左右する米長期金利は緩やかな上昇へ、大幅な通貨安は回避を予想

今年の新興国通貨の方向性は、米長期金利の動向に大きく左右される可能性が高いと考えています。例えば、米景気の力強い回復と金融緩和の巻き戻しが市場に一気に織り込まれた場合、米長期金利の急騰と大幅な米ドル高・新興国通貨安が予想されます。ただ、米大型経済対策の財源は大部分が増税で賄われる見通しで、また、米金融当局は金融緩和維持の姿勢を示していることから、米長期金利の上昇はかなり緩やかなものになると思われます。

なお、ブラジル、トルコ、ロシアは、通貨安などによるインフレの加速を受け、3月に相次いで利上げを実施しました。新型コロナウイルスの感染が収束していないなか、景気への影響が強く懸念されますが、米長期金利が落ち着いている間に、インフレを抑制できるか否かが、これらの国々の通貨をみる上でポイントになります。この点からも、今後の米長期金利の動向は、極めて重要といえます。