実質金利から考える今後の相場展開

2021年3月29日

●実質金利は投資判断に影響し株価などの変動要因となるほか、金融政策の手掛かりも得られる。

●実質リターンは投資の重要な判断材料の1つ、実質金利の変動は金融政策の市場予想も反映。

●米国で景気回復が進めば、実質金利が一段と上昇し、長期金利上昇、株高、通貨高の展開か。

実質金利は投資判断に影響し株価などの変動要因となるほか、金融政策の手掛かりも得られる

実質金利とは、日常生活でよく目にする金利(金融機関の店頭に表示される預金金利など)から、物価変動の影響を除いて算出される金利のことです。米経済学者アービング・フィッシャーが提唱した金利と物価の関係式では、「実質金利=名目金利-期待インフレ率」と表されます。このとき、名目金利には「国債利回り」、期待インフレ率には「ブレーク・イーブン・インフレ率」がよく用いられます。

ブレーク・イーブン・インフレ率とは、「国債と物価連動国債との利回り格差」ですが、簡単にいえば、市場で予想されている将来の物価の伸び率です。なお、実質金利の特性として、主に次の2点が挙げられます。1つは、投資判断に強く影響し、株価や為替レートなどを大きく動かすことがある点です。もう1つは、実質金利から金融政策に関する情報が得られる点です。

実質リターンは投資の重要な判断材料の1つ、実質金利の変動は金融政策の市場予想も反映

1つ目の点について、例えば、名目金利が5%の水準でも、期待インフレ率が4%なら、実質金利はわずか1%ということになります。基本的に、投資のリターンは、予想される物価の上昇率を勘案した後の、実質ベースのリターンで考えることが大切です。そのため、投資対象となる国や資産を決める際には、実質金利の水準や方向性は、重要な判断材料の1つとなります。

次に2つ目の点について、一般に、実質金利がマイナスであれば、金融政策は緩和局面にあり、プラスであれば、引き締め局面にあると解釈されます。また、実質金利がマイナス圏からプラス圏に向かって上昇する動きは、金融政策が引き締めに向かうという市場の予想を反映するものと考えられます。逆に、プラス圏からマイナス圏への動きは、市場の緩和予想の示唆と判断されます。

米国で景気回復が進めば、実質金利が一段と上昇し、長期金利上昇、株高、通貨高の展開か

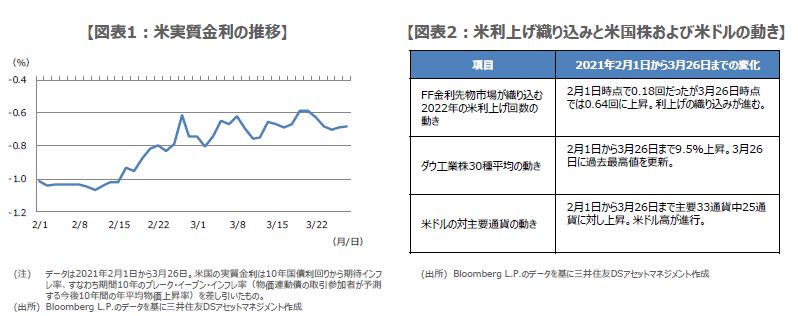

では、実際に米実質金利の動きを確認してみると、2月上旬以降、緩やかな上昇傾向がうかがえますが、依然マイナス圏にあり、金融政策はまだ緩和局面にあると考えられます。ただ、プラス圏に向かっての上昇は、市場が金融緩和の解除を予想し始めたことを示唆しており、また実質リターンの改善期待から、米国株は上昇し、米ドルは対主要通貨で上昇しています(図表2)。

実質金利から今後の相場展開を考えた場合、米金融当局が2%をやや上回る物価上昇率を許容している現状、米期待インフレ率は現状程度(2.4%)にとどまる公算が大きく、景気回復とともに米実質金利の一段の上昇が見込まれます。この流れが強まった場合、米10年国債利回りは、実質金利の上昇が主導する形で2%水準に近づき、米株高と対主要通貨での米ドル高という展開も予想されます。