2021年のドル円相場見通し

2020年12月22日

●リスクオンのドル安は継続へ、ただ円も売られやすいため100円を超える円高定着の可能性は低い。

●米景気回復が進むにつれて、米長期金利が緩やかに上昇し、ドル高・円安の流れに転じるとみる。

●2021年末のドル円は107円を予想、年間の値幅は2021年もまた比較的小さいものにとどまろう。

リスクオンのドル安は継続へ、ただ円も売られやすいため100円を超える円高定着の可能性は低い

2021年のドル円相場は、緩やかなドル安・円高の流れがしばらく続いたあと、次第に緩やかなドル高・円安の流れに転じると予想します。米ドルは現在、①供給超過で、②実質金利がマイナスのため、市場がリスクオン(選好)に傾くと、対主要通貨で売られやすい状態にあります。①は、米連邦準備制度理事会(FRB)がコロナ・ショックを受け、3月に量的緩和を復活させたことなどによるものです。

②は、FRBの金融緩和で米長期金利が低位安定的に推移する一方、トランプ米政権の大型経済対策などで期待インフレ率が上昇したことによるものです。このような米ドルを取り巻く環境に、当面大きな変化はないと思われることから、リスクオンでドル安・円高が進みやすい地合いは続くとみています。しかしながら、リスクオンでは日本円も売られやすいため、100円を超える円高が定着する可能性は低いと考えます。

米景気回復が進むにつれて、米長期金利が緩やかに上昇し、ドル高・円安の流れに転じるとみる

日米の金融政策は、ドル円相場の方向性に大きな影響を与える要素の1つですが、日銀もFRBも、2021年に緩和的な金融政策を修正する公算は小さいと思われます。ただ、金融緩和が維持されることにより、日本と米国の実質GDP成長率は、2020年のマイナス成長(それぞれ前年比-5.2%、-3.5%)から、2021年はプラス成長(同+2.8%、+5.0%)に転じる見通しです。

また、市場参加者の「思惑」も、ドル円相場の方向性に大きな影響を与えます。米景気の回復につれ、市場参加者はFRBによる将来的な資産購入額の段階的な縮小(テーパリング)を徐々に意識することが予想されます。この場合、FRBが実際に金融政策を変更しなくても、米ドルの供給超過状態はいずれ解消に向かうとの思惑がゆっくりと市場に広がり、緩やかな米長期金利の上昇とドル高・円安の動きが見込まれます。

2021年末のドル円は107円を予想、年間の値幅は2021年もまた比較的小さいものにとどまろう

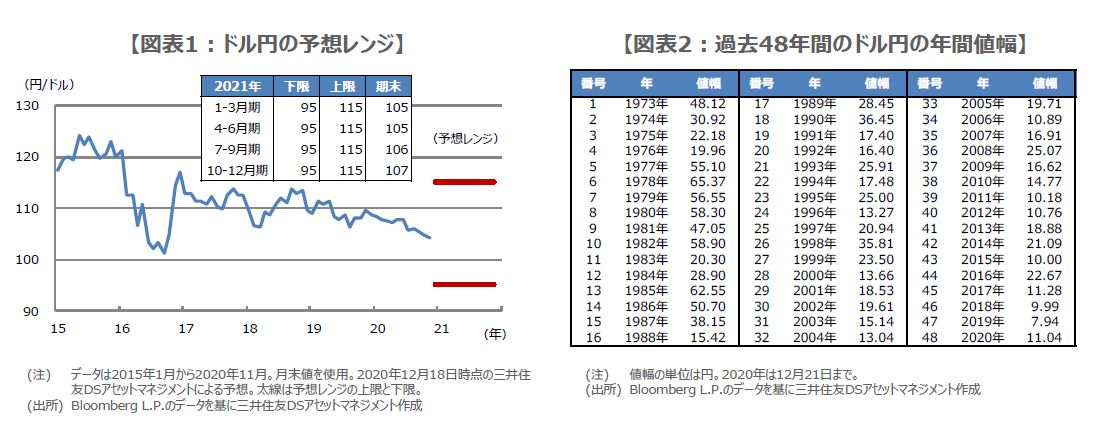

2021年6月末時点で、米10年国債利回りは1%、ドル円は105円を予想します(図表1)。年後半も、米10年国債利回りはゆっくりと水準を切り上げ、それに連れてドル高・円安が進み、2021年12月末時点で、米10年国債利回りは1.3%、ドル円は107円に達すると想定しています。ただし、コロナの更なる感染拡大などで、米国景気が長期間低迷した場合、緩やかな米長期金利の上昇とドル高・円安の見通しは、修正せざるを得ません。

なお、ドル円は年間の値幅が縮小傾向にあります(図表2)。これは、日米長期金利水準の低下によるドル円の金利感応度の低下や、日本の経常収支構造の変化(経常黒字に占める貿易黒字の割合低下と第1次所得収支の黒字の割合上昇)などによるところが大きいと考えます。このため、ドル円の年間の値幅は、2021年も比較的小さいものにとどまる可能性が高いと思われます。