日本株は週末のメジャーSQに注目

2020年6月8日

●先物とオプションの清算が重なるメジャーSQを週末に控え株価の変動幅は今週一時的に拡大か。

●SQ直前の日経平均の水準次第だが、デルタヘッジや裁定買いなどで上昇ペース加速の可能性も。

●ただ日経225先物のSQは日経平均の戻り高値となる傾向もありSQ後の株価動向が注目される。

先物とオプションの清算が重なるメジャーSQを週末に控え株価の変動幅は今週一時的に拡大か

6月物の株価指数先物とオプションは、6月12日に特別清算指数(SQ)の算出を迎えます。今回は先物とオプションの清算が重なる「メジャーSQ」となります。一般に、メジャーSQの週は、清算価格を巡る思惑的な売買が膨らみやすく、また、先物やオプションの取引主体が、SQ直前の限られた時間で取引判断を迫られるため、株価が一時的に大きく上昇(あるいは下落)することがあります。

この理由は次の通りです。例えば、株価の上昇で、コールオプションの売り手に損失が発生した場合、この売り手は別途、先物を買い、先物の評価益でオプションの評価損を補填する「デルタヘッジ」を行うことがあります。これにより、先物価格が押し上げられ、裁定業者(主に証券会社)の「裁定買い取引」(先物を売って同時に現物を買う)につながれば、現物株の上昇が加速することもあります。

SQ直前の日経平均の水準次第だが、デルタヘッジや裁定買いなどで上昇ペース加速の可能性も

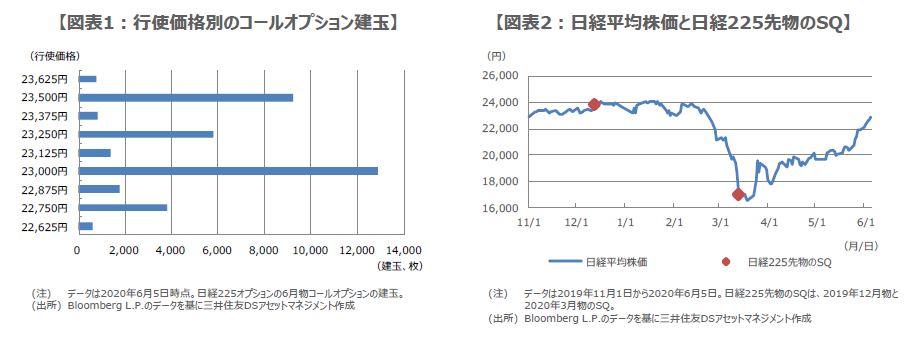

では実際に、日経225オプションの取引動向を確認してみます。6月物コールオプションは、23,000円と23,500円の行使価格で、建玉(たてぎょく、未決済残高のこと)が相対的に大きく積み上がっていることが分かります(図表1)。そのため、例えばSQの前日や前々日あたりで、日経平均株価が23,000円や23,500円を超えていると、上昇ペースが急加速する展開も想定されます。

これは前述の通り、デルタヘッジや裁定買い取引によるもので、日経平均株価が23,000円、23,500円を超えて上昇すれば、各行使価格のコールオプションの売り手には損失が発生するため、売り手のデルタヘッジ(先物買い)と裁定業者の裁定買い取引(先物売り+現物買い)により、日経平均株価が押し上げられるという仕組みです。また、今回は、先物の取引動向にも注意が必要です。

ただ日経225先物のSQは日経平均の戻り高値となる傾向もありSQ後の株価動向が注目される

先物の中心的な取引主体である海外投資家は、新年度入り後の日本株のさらなる下落を見越し、4月第1週以降、先物を売り越す動きが顕著でした。しかしながら、日銀によるETFの買い入れなどで、日本株が底堅く推移すると、買い戻しを余儀なくされ、5月第3週、第4週と買い越しに転じました。先物の買い戻しも、裁定業者の裁定買い取引を通じ、現物の株価押し上げ要因となります。

海外投資家による先物の買い戻しが続けば、今週の日本株は、比較的上昇しやすい環境にあるとも考えられます。しかしながら、SQ前の価格変動は、基本的にはポジション調整に伴う一時的なものです。また、日経225先物のSQは、日経平均株価の「戻り高値」や「押し安値」となる傾向があります(図表2)。今回は、株価が上昇基調にあるため、6月12日のSQが戻り高値となるか否か、SQ後の株価動向が注目されます。