日本株が織り込むリスクシナリオを検証する

2020年3月10日

●株式市場は2月の最終週以降、早々に楽観シナリオを修正し、パンデミックを織り込んだとみられる。

●日経平均のPBRはすでに1倍割れに、リセッションの織り込みが進めば、PBR1倍割れは長期化も。

●原油急落で信用リスクも浮上、株価の反転にはやはり感染者数の世界的なピークアウトが必要か。

株式市場は2月の最終週以降、早々に楽観シナリオを修正し、パンデミックを織り込んだとみられる

日経平均株価は、年明け1月6日から2月21日まで、おおむね23,000円から24,000円のレンジ内で推移していました。新型肺炎の感染拡大が市場で強く意識され始めたのは、1月下旬頃で、終値ベースで23,000円を割り込む場面も見られました。しかしながら、その後は2月中旬にかけて買い戻しが優勢となり、この時の株式市場は、感染拡大は短期的な影響にとどまるとの見方を織り込んでいたように思われます。

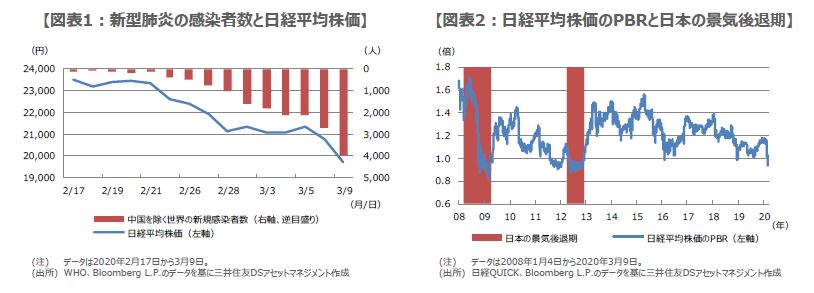

ただ、2月の最終週に入ると、新型肺炎の新規感染者数(中国を除く世界全体)は急激に増加し、足元までその傾向が続いています。日経平均株価の動きをみると、感染者数の急増にほぼ連動する形で、下げ幅を急速に拡大していることが分かります(図表1)。世界保健機関(WHO)はまだ、パンデミック(世界的な大流行)を宣言していませんが、株式市場は早々に楽観シナリオを修正し、パンデミックを織り込んだとみられます。

日経平均のPBRはすでに1倍割れに、リセッションの織り込みが進めば、PBR1倍割れは長期化も

日経平均株価の株価純資産倍率(PBR)は3月6日、0.99倍となり、1倍を割り込みました。一般に、PBRが1倍に満たない株価は、企業が解散して負債を返済した後に残る正味の財産よりも株価が安いということになります。したがって、225社で構成される日経平均株価のPBRが1倍を割り込むのはまれなことであり、実際、ここ数年の日経平均株価は、PBR1倍水準で下げ止まる傾向がうかがえます。

しかしながら、もう少し時間をさかのぼると、リーマン・ショックや欧州債務危機で金融システムが動揺したケースや、日本が景気後退(リセッション)に陥ったケースでは、日経平均株価のPBR1倍割れは100営業日を超えていました(図表2)。そのため、ここから日経平均株価がリセッションのシナリオを本格的に織り込み始めると、PBR1倍割れが長期化するリスクも否定できません。

原油急落で信用リスクも浮上、株価の反転にはやはり感染者数の世界的なピークアウトが必要か

今回、世界的な株安を引き起こした直接の原因は、新型コロナウイルスであり、その強力な感染力による世界的な感染拡大です。主要国では、感染封じ込めのための対策が打ち出されていますが、結果的にこれが人やモノの行き来を滞らせています。また、サウジアラビアが増産姿勢に転じたことなどから、3月9日にWTI原油先物価格が急落しており、米エネルギー企業の信用リスクが新たに浮上しています。

人やモノの行き来が滞る特殊な状況下では、国際通貨基金(IMF)が指摘している通り、包括的な金融・財政政策よりも、新型肺炎で影響を受けた家計や企業を支援することに的を絞った政策が望ましいと思われます。ただ、株価の本格的な反転上昇には、感染者数の世界的なピークアウトという材料が必要であり、治療薬やワクチンの開発進展も待たれます。株式市場に対し、過度な悲観は不要ですが、しばらくは慎重な姿勢を維持すべきと考えます。