東証の市場改革~ここまでの要点整理と今後の展望

2020年1月21日

●東証は市場区分やTOPIXの問題点の指摘を受け2018年から今後のあり方について検討開始。

●新たな市場区分は3区分とし、現在の市場第1部企業のプライム市場からの強制降格は見送りへ。

●新TOPIXは流通時価総額基準で100億円が選定目安、新制度への移行は2022年上半期に。

東証は市場区分やTOPIXの問題点の指摘を受け2018年から今後のあり方について検討開始

東京証券取引所は、東京証券取引所グループと大阪証券取引所の経営統合により、2013年1月に日本取引所グループが発足したことを受け、同年7月に現物市場の統合を行いました。ただ、統合の混乱を避けるため、従来の市場構造は維持され、現在、一般投資家向けの市場として、「市場第1部」、「市場第2部」、「マザーズ」および「ジャスダック」の4市場が運営されています。

しかしながら、市場関係者からは、新興企業の上場先として、マザーズとジャスダックが重複し、市場第2部との区別も分かりにくいとの指摘も出ています。また、東証株価指数(TOPIX)は、市場第1部の全銘柄で構成されているため、流動性などの観点から投資しにくい銘柄も含み、ベンチマークとしての機能性に欠けるとの声も聞かれます。そこで、東京証券取引所は、2018年から市場構造を巡る諸問題と今後のあり方について検討を始めました。

新たな市場区分は3区分とし、現在の市場第1部企業のプライム市場からの強制降格は見送りへ

この問題は、金融庁に2019年4月に設置された金融審議会「市場構造専門グループ」で議論されることになりました。市場構造専門グループの会合は同年5月以降6回行われ、12月にこれまでの議論をとりまとめた報告書が公表されました。報告書には、2つの論点について詳細が記されています。1つは市場区分について、もう1つはインデックス(TOPIX)についてです。

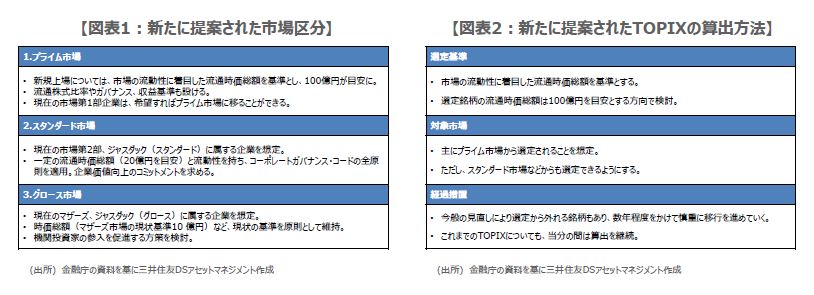

市場区分については、「プライム市場」、「スタンダード市場」、「グロース市場」の3区分が提案されました(図表1)。プライム市場への新規上場については、市場の流動性に着目した「流通時価総額」を基準とし、100億円が目安になることが示されました。このほか、流通株式比率やガバナンス、収益基準も設けられる見通しです。なお、現在の市場第1部企業は、希望すればプライム市場に移れるとし、新基準の強制適用は見送られる模様です。

新TOPIXは流通時価総額基準で100億円が選定目安、新制度への移行は2022年上半期に

TOPIXは、前述の通り、市場第1部の全銘柄で構成されていますが、今後は市場区分と切り離し、プライム市場やスタンダード市場などからも銘柄を選定する方法が提案されました(図表2)。銘柄選定にあたっては、流通時価総額を基準とし、100億円が目安になる見込みです。これにより、選定から外れる銘柄もあるため、新TOPIXへの移行は数年程度をかけて慎重に行い、また、旧TOPIXも当分の間は継続して算出されることになります。

市場第1部企業のプライム市場からの強制降格は見送られ、また、新旧TOPIXはしばらく併存する見通しとなったため、市場に大きな混乱は生じていません。今後、市場構造の見直しは、東京証券取引所を中心に進められることになります。現時点では、2020年2月を目途に新制度の骨子が公表され、取引所の各種規定の改定を経て、2022年上半期中に新たな制度への移行が完了する予定となっています。