19年12月FOMCレビュー~政策金利は当面据え置きへ

2019年12月12日

●政策維持は予想通り、声明では文言の微調整で、景気に対するリスクがやや後退したことを示唆。

●ドットチャートでは13人が2020年の政策据え置きを見込み、12人が2021年の利上げを見込む。

●パウエル発言からも、利上げを急がないことが確認され、FOMCは市場を動揺させず、無難に終了。

政策維持は予想通り、声明では文言の微調整で、景気に対するリスクがやや後退したことを示唆

米連邦準備制度理事会(FRB)は、12月10日、11日に米連邦公開市場委員会(FOMC)を開催し、大方の予想通り、フェデラルファンド(FF)金利の誘導目標を年1.50%~1.75%で維持することを決定しました。市場では、2020年以降の金融政策について、FRBがどのような方向性を示すかに注目が集まっていましたので、その点を中心に、以下、主なポイントを確認していきます。

まず、FOMC声明について、景気の現状判断は前回から変更なく、現在の政策スタンスは適切との見解が示されました。ただ、「見通しへの不確実性は残っている」との文言は削除され、また、「海外動向や抑制されたインフレ圧力」の文言は、前回利下げの根拠として用いられましたが、今回は先行きの政策判断の材料として示されました。これらの変更は、景気に対するリスクが足元でやや後退したことを示唆するものと思われます。

ドットチャートでは13人が2020年の政策据え置きを見込み、12人が2021年の利上げを見込む

FOMCメンバーによる経済見通しは、失業率を除き、大きな変更はありませんでした。失業率については、予想中央値の修正が目立ち、2019年と長期が0.1%ポイントの引き下げ、2020年から2022年までが0.2%ポイントの引き下げとなりました。そして、今回のFOMCで、特に注目されたのが、FOMCメンバーが適切と考える政策金利水準の分布図(ドットチャート)でした。

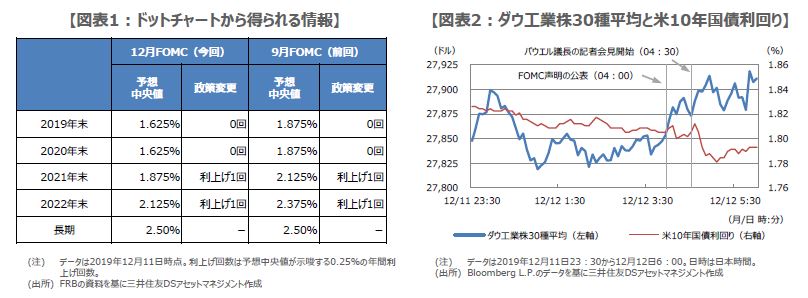

中央値が示唆する年間の政策変更回数は、2020年は0回、2021年と2022年は、0.25%の利上げがそれぞれ1回ずつとなりました(図表1)。詳細をみると、17人のメンバーのうち、13人が2020年の政策据え置きを見込み、12人が2021年の利上げを見込んでいます。前回9月のドットチャートと比べると、ドットの分布が下方にシフトしており、今回はハト派的な見通しが示されたことになります。

パウエル発言からも、利上げを急がないことが確認され、FOMCは市場を動揺させず、無難に終了

記者会見におけるパウエル議長の発言で、特に注目されたのは、物価に関するコメントでした。具体的には、①今は金融政策を緩和的にして物価を押し上げる必要がある、②失業率は低水準だがインフレは加速しておらず利上げの必要性は小さい、③金融引き締めにはインフレの水準が一定期間持続することが必要、などです。なお、パウエル議長は③について、まだ金融政策の先行きの方針にはしていないと補足しています。

今回のFOMCは、ほぼ市場の予想通りとなりましたが、ドットチャートや、パウエル議長の発言から、FRBは利上げを急がないということが確認されました。パウエル議長の記者会見後、米10年国債利回りは低下し(図表2)、ドル円はドル安・円高に反応しました。米主要株価指数は上昇しましたが、米中貿易協議の結果待ちで、小幅高にとどまりました。総じて今回のFOMCは、市場を動揺させることなく、無難に終了したといえます。