来週は日本株のボラティリティ上昇に注意

2019年12月3日

●13日は先物とオプションの清算が重なるメジャーSQ、株価のボラティリティは来週一時的に上昇も。

●日経平均がSQ直前で23,500円を超えてくると、デルタヘッジや裁定買いなどで一段高の可能性。

●ただ23,000円割れなら、同様の理由で一段安の可能性、上下どちらかは日経平均の水準次第。

13日は先物とオプションの清算が重なるメジャーSQ、株価のボラティリティは来週一時的に上昇も

12月物の株価指数先物とオプションは、12月13日に特別清算指数(SQ)の算出を迎えます。今回は先物とオプションの清算が重なる「メジャーSQ」です。一般に、メジャーSQの週は、清算価格を巡る思惑的な売買が膨らみやすく、また先物やオプションの取引主体が、SQ直前の限られた時間で取引判断を迫られるため、株価の変動率(ボラティリティ)が一時的に大きく上昇することがあります。

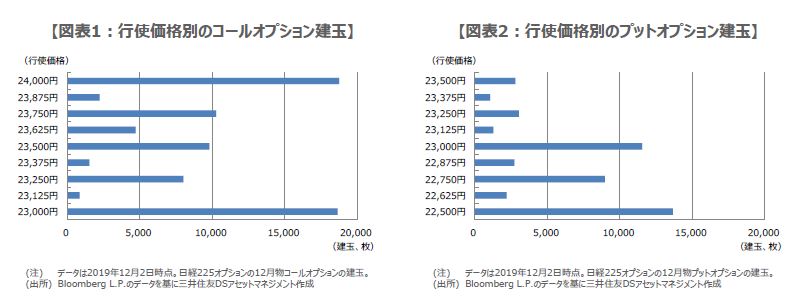

そこで、まず日経225オプションの取引動向を確認します。12月物コールオプションの建玉(たてぎょく、未決済残高のこと)をみると、23,000円から24,000円まで、250円刻みの行使価格で、比較的大きく積み上がっていることが分かります(図表1)。そのため、例えばSQの前日や前々日あたりで、日経平均株価が23,500円を超えてくると、上昇ペースが一段と加速することも予想されます。

日経平均がSQ直前で23,500円を超えてくると、デルタヘッジや裁定買いなどで一段高の可能性

では、その仕組みを具体的に考えます。例えば、日経平均株価が23,500円を超えて上昇した場合、行使価格23,500円のコールオプションの買い手には利益が発生しますが、売り手には損失が発生します。この時、売り手はコールオプションを買い戻そうとしても、すでにコールオプションの価格は急騰しており、買い戻しは難しい状況です。そこで、売り手は別途、日経225先物を買い、「デルタヘッジ」を行います。

コールオプションの売り手は、日経平均株価の上昇で先物の買いポジションに評価益が発生すれば、コールオプションの売りポジションの評価損を補填できます。なお、コールオプションの売り手による先物買いで、先物が現物に対し一時的に割高になると、裁定業者(主に証券会社)が、先物を売って同時に現物を買う「裁定買い取引」を行うことがあります。この場合、現物である日経平均株価は、一段と上昇しやすくなります。

ただ23,000円割れなら、同様の理由で一段安の可能性、上下どちらかは日経平均の水準次第

コールオプションの建玉は、23,500円、23,750円、24,000円の行使価格で大きく積み上がっているため、SQ直前の日経平均株価の水準次第では、コールオプションの売り手によるデルタヘッジと、裁定業者による裁定買い取引が相次いで行われ、24,000円台回復の展開も想定されます。ただし、12月物プットオプションに目を向けると、23,000円、22,750円、22,500円の行使価格で建玉が積み上がっており、こちらにも注意が必要です(図表2)。

つまり、SQ直前で日経平均株価が23,000円を割り込むと、プットオプションの売り手は、オプション取引で評価損が発生するため、先物を売るデルタヘッジを行います。先物の下落で、裁定買い取引が解消されるなどすれば、現物である日経平均株価の下げは加速しやすくなります。上下どちらに振れるかは、SQ直前の日経平均株価の水準次第で、もちろん小幅な動きにとどまることもあります。いずれにせよ、来週は一時的なボラティリティ上昇の可能性を考慮しておきたいと思います。