過去の米利下げ局面におけるドル円相場の動き

2019年6月26日

●89年の利下げ後のドルは横ばい、米株高や本邦機関投資家の外債投資などがドルの支援材料。

●95年の利下げ後のドル高はG7声明、98年の利下げ後のドル安はロシア危機の影響と思われる。

●米利下げは必ずしもドル安を意味せず、ドル円の方向性を決めるのは、その時の経済・市場環境。

89年の利下げ後のドルは横ばい、米株高や本邦機関投資家の外債投資などがドルの支援材料

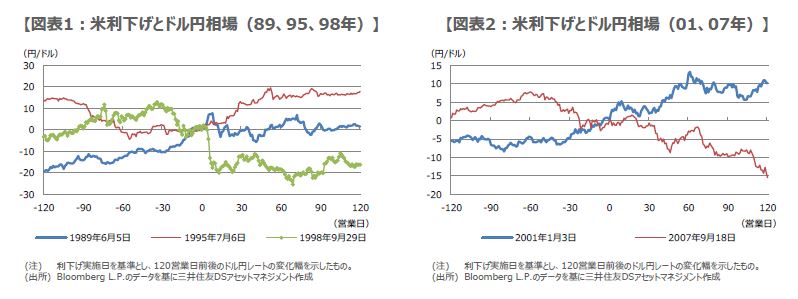

今回のレポートでは、過去の米利下げ局面におけるドル円相場の動きを振り返ります。米国では、1989年以降、利下げ局面は5回ありました。各局面で、米連邦準備制度理事会(FRB)が初回の利下げに踏み切ったのは、①1989年6月5日、②1995年7月6日、③1998年9月29日、④2001年1月3日、⑤2007年9月18日、でした。なお、当時のFRB議長は、①から④まではアラン・グリーンスパン氏、⑤はベン・バーナンキ氏でした。

①について、FRBは1989年2月まで利上げを継続していましたが、景気減速を示唆する経済指標などを受け、同年6月5日に利下げを決定しました。ドル円は、利下げ前はドル高・円安方向に推移していましたが、利下げ後はほぼ横ばいでした(図表1)。背景には、利下げ後の米国株の底堅さや、本邦機関投資家の外債投資などがあり、これらがドルを支えたと考えます。

95年の利下げ後のドル高はG7声明、98年の利下げ後のドル安はロシア危機の影響と思われる

②について、1994年2月から1995年2月までの約1年間、フェデラルファンド(FF)金利の誘導目標水準は、3%引き上げられました。FRBは短期間での大幅な利上げを調整すべく、1995年7月6日に利下げを決定しました。ドル円は、利下げ前はドル安・円高方向に、利下げ後はドル高・円安方向に推移しました(図表1)。利下げ後のドル高は、同年4月25日の主要7カ国(G7)蔵相・中央銀行総裁会議声明で、ドルの秩序ある反転が望ましいとされたことの影響と推測されます。

③について、FRBは1997年3月25日、景気過熱の予防的な利上げを行った後、しばらく政策金利を据え置きました。その後、1998年8月17日にロシアが通貨切り下げなどを発表すると、米ヘッジファンドLTCMの巨額損失問題が表面化し、これを受けてFRBは同年9月29日に利下げを決定しました。利下げ後のドル安・円高は、ロシアの通貨危機などによるリスク回避的な動きによるものと思われます(図表1)。

米利下げは必ずしもドル安を意味せず、ドル円の方向性を決めるのは、その時の経済・市場環境

④について、1999年6月から2000年5月までの約1年間、FF金利の誘導目標水準は、1.75%引き上げられました。再び短期間で大幅な利上げが行われ、景気減速の兆しが見え始めたことから、FRBは2001年1月3日、利下げを実施しました。利下げ後、ドル高・円安が進行しましたが、これは2001年3月19日に導入された日銀の量的緩和政策によるところが大きいと考えます(図表2)。

⑤について、2007年8月9日にBNPパリバ傘下の投資ファンドが償還凍結を発表する(パリバショック)など、サブプライムローン問題が表面化しつつありました。FRBは2007年9月18日に利下げに踏み切りましたが、その後、金融危機が発生し、ドル安・円高が進行しました(図表2)。以上より、米利下げ局面は必ずしもドル安・円高を意味しないことが分かります。ドル円相場の方向性を決めるより重要な要素は、その時の経済・市場環境であり、今回であれば、「米中通商協議の行方」とみています。