米長期金利の低下と主要市場の反応

2019年5月31日

●米中貿易問題長期化と米景気減速への懸念で米長期金利が大きく低下、逆イールドが鮮明に。

●長期金利低下を受け、銀行株が軟調推移、一部投資家はリートやハイイールドを選好する動きも。

●良好な米経済指標が続けば長期金利は下げ止まりも、当面質への逃避や利回り選好が継続か。

米中貿易問題長期化と米景気減速への懸念で米長期金利が大きく低下、逆イールドが鮮明に

足元では米長期金利の低下傾向が鮮明です。米10年国債利回りは5月29日の取引時間中に、一時2.208%近くまで低下しました。この水準は、3カ月物の米財務省証券(TB)利回りよりも低く、長短金利は逆転(逆イールド)状態にあります。なお、5月30日時点で、米10年国債と米3カ月物TBの利回り格差は、マイナス15ベーシスポイント(bp、1bpは0.01%)程度に拡大しています。

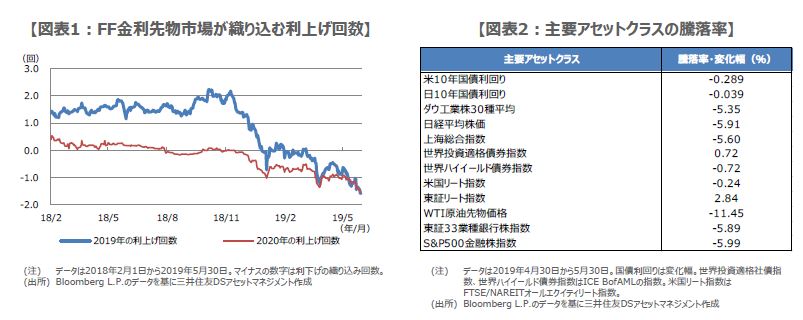

米長期金利低下の背景には、米中貿易摩擦問題の長期化と、米国経済の減速に対する市場の強い懸念があると思われます。実際、米国のエコノミック・サプライズ指数(経済指標の実績値と市場予想との乖離度合いを示す指数)は依然マイナスで、予想を下回る指標の発表が多いことを示唆しており、フェデラルファンド(FF)金利先物市場では、利下げを織り込む動きが急速に強まっています(図表1)。

長期金利低下を受け、銀行株が軟調推移、一部投資家はリートやハイイールドを選好する動きも

ここで、米長期金利の低下を受けた主要市場の反応を確認してみます(図表2)。5月に入り、米10年国債利回りは、約28.9bp低下し、日本でも10年国債利回りが約3.9bp低下しました。景気の先行きに不安が広がるなか、日米の株価指数はともに5%を超える下落となり、特に、長期金利低下による利ザヤ縮小の思惑から、銀行株の軟調な推移が目立ちました。

このほか、投資マネーが安全資産を選好する「質への逃避」の動きが強まり、世界投資適格債券指数は小幅ながら上昇しました。また、世界ハイイールド債券指数や、米国リート指数の下げが比較的小さかったことや、東証リート指数が2%超上昇したことなどを踏まえると、長期金利が低下するなかで、一部の投資家は高い利回りを選好したものと推測されます。

良好な米経済指標が続けば長期金利は下げ止まりも、当面質への逃避や利回り選好が継続か

米長期金利の低下は、米国景気の冷え込みを見越したものと考えられるため、この先は、改めて米国の経済指標が注目されます。景気の底堅さを確認できる経済指標の発表が続けば、市場の利下げの織り込みが緩和され、長期金利はいったん上昇する展開が見込まれます。ただ、米中貿易問題に進展がない限り、米10年国債利回りが2.5%を超えて上昇するのは難しいように思われます。

弊社は、4-6月期における米10年国債利回りの下限を2.0%と予想しています。市場では、6月下旬の米中首脳会談開催への期待が強いため、開催されない見通しが強まった場合などは、米国による対中制裁関税第4弾の発動に対する懸念から、米10年国債利回りが2.0%の下限に近付く可能性があります。最終的に制裁関税第4弾の発動は回避されると思われますが、市場では当面、質への逃避や利回り選好の動きが続きやすいとみています。