【No.643】日経平均株価とメジャーSQ

2019年3月4日

●先物とオプションの清算が重なるメジャーSQの週は、株価の変動幅が一時的に拡大することもある。

●日経平均の21,500円や22,000円近辺はオプション絡みの取引により一段高となりやすい水準。

●先物絡みでも日経平均は21,700円超えで上昇加速の可能性、ただ基本的には一時的な動き。

先物とオプションの清算が重なるメジャーSQの週は、株価の変動幅が一時的に拡大することもある

今週は3月8日に、株価指数先物とオプションの3月物が特別清算指数(SQ)算出を迎えます。今回は先物とオプションの清算が重なる「メジャーSQ」です。一般に、メジャーSQのある週は、清算価格を巡る思惑的な売買が出やすく、また先物やオプションの取引主体が、限られた時間で取引判断を迫られるため、株価が一時的に大きく変動することがあります。そこで、直近の日経225先物と日経225オプションの取引動向を踏まえ、日経平均株価の方向性を探ります。

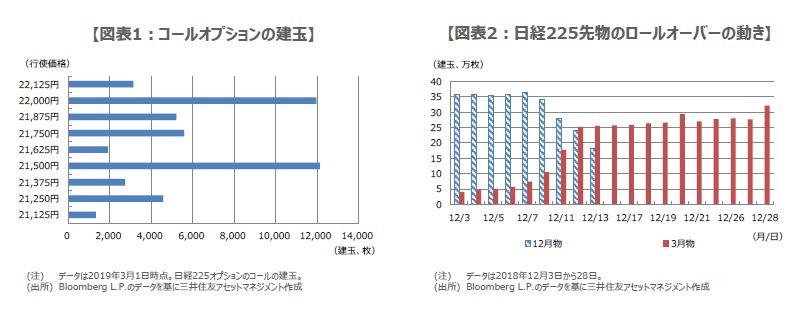

まず、日経225オプションについては、2月21日付レポート「日経225オプションのコール21,500円」にて、行使価格21,500円の3月物コールオプションの建玉(たてぎょく、未決済残高のこと)が大きく積み上がっていることを指摘しました。現時点では、図表1の通り、行使価格22,000円の3月物コールオプションの建玉も、積み上がりが目立っています。

日経平均の21,500円や22,000円近辺はオプション絡みの取引により一段高となりやすい水準

日経平均株価が21,500円や22,000円を超えて上昇すると、各行使価格のコールオプションの買い手には利益が発生しますが、売り手には損失が発生します。そのため、売り手は別途、日経225先物を買い、そこから発生する利益で損失を補てんしようとします。なお、先物の買いで、先物が現物に対し一時的に割高になると、裁定業者(主に証券会社)が「先物売り+現物買い」の裁定取引を行うため、現物である日経平均株価はさらに上昇しやすくなります。

次に、先物に目を向けると、主な取引主体である海外投資家は、日経平均株価が2018年の取引時間中に高値を付けた10月第1週から安値をつけた12月第4週までの間、日経225先物を約1.8兆円売り越しました。また、2018年12月14日は日経225先物の12月物のSQ算出日でしたが、建玉をみると、12月物の売り(ショート)ポジションは、3月物への乗り換え(ロールオーバー)が進んだと推測されます(図表2)。

先物絡みでも日経平均は21,700円超えで上昇加速の可能性、ただ基本的には一時的な動き

なお、2018年の取引時間中につけた日経平均株価の高値は、10月2日の24,448円07銭、安値は12月26日の18,948円58銭でした。これらを単純平均すると、約21,700円になります。そのため、この期間に継続して売り建てられた日経225先物の12月物のポジションは、前述の通り、多くが3月物にロールオーバーされたとみられ、その持ち値は平均的に21,700円程度と考えることができます。

したがって、日経平均株価が21,700円辺りを超えて上昇すると、日経225先物の3月物の売り手には損失が発生すると推測されるため、売り手は損失確定のために先物を買い戻すか、6月物にロールオーバーするかの選択を迫られます。先物の買い戻しとなれば、裁定取引を通じ、現物である日経平均株価の一段高が予想されます。ただ、このような動きは、基本的にはポジション調整による一時的なものであり、SQ通過後は、再び先物に売りが膨らみ、現物が下げに転じることも起こり得ます。