【No.604】米国の逆イールドに過度な警戒は不要

2018年12月6日

●米国は90年以降3度の景気後退局面を経験しているが、いずれも直前に逆イールドが発生した。

●過去の例では、逆イールドから景気後退まで2年1カ月程度を要し、その期間ダウ平均は上昇した。

●景気後退期でも、金融危機を除き株価は小動きにとどまっており、逆イールドへの懸念は行き過ぎ。

米国は90年以降3度の景気後退局面を経験しているが、いずれも直前に逆イールドが発生した

12月3日の米国債券市場において、5年国債利回りが2年国債利回りを下回る「長短逆転(逆イールド)」が発生しました。逆イールドは一般に景気後退の予兆と解釈されることが多く、米国景気が減速するとの警戒感を強める市場参加者も増えています。12月1日の米中首脳会談終了後、米国株の下げが特に目立っているのは、この逆イールドが影響している面もあると推測されます。

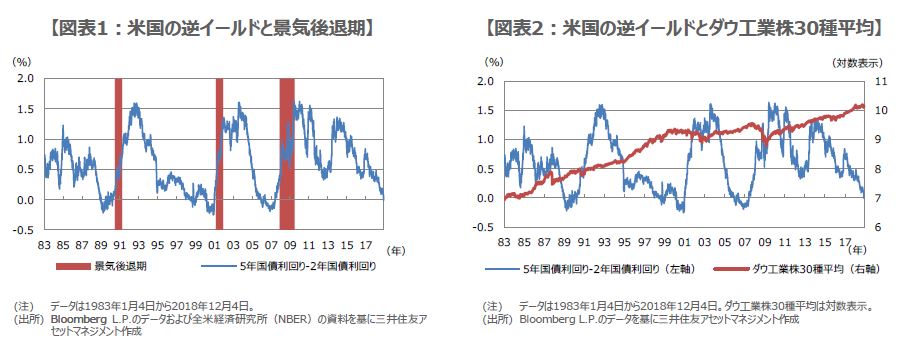

そこで、過去における米国の逆イールドと景気後退の関係を確認してみます。図表1は、5年国債と2年国債の利回り較差の推移と、景気後退期を示したものです。米国は1990年以降、3度の景気後退局面を経験していますが、そのいずれにおいても、景気後退となる直前に逆イールドが発生していることが分かります。そのため、今回の逆イールド発生で市場の警戒感が強まるのは、当然のことと思われます。

過去の例では、逆イールドから景気後退まで2年1カ月程度を要し、その期間ダウ平均は上昇した

図表1において、最初に5年国債利回りと2年国債利回りの逆イールドが発生したのは、1988年12月で、その1年7カ月後に景気後退局面を迎えました。次に逆イールドが発生したのは1998年6月で、その2年9カ月後に景気後退入りとなりました。そして次に逆イールドが発生したのは2005年12月で、景気後退はその2年後でした。つまり、逆イールド発生から景気後退まで、平均すると約2年1カ月を要していることになります。

ダウ工業株30種平均の動きをみると(図表2)、逆イールドが発生した1988年12月から1990年7月の景気後退入りまで約34.0%上昇しています(月末値で比較、以下同様)。また、次の逆イールドが発生した1998年6月から2001年3月の景気後退入りまでは約10.4%上昇しています。そして、次の逆イールドが発生した2005年12月から2007年12月の景気後退入りまでは約23.8%上昇し、3期間の平均上昇率は約22.7%になります。

景気後退期でも、金融危機を除き株価は小動きにとどまっており、逆イールドへの懸念は行き過ぎ

参考までに、景気後退期の株価の動きを確認します。1990年7月から1991年3月までの景気後退期に、ダウ工業株30種平均は約0.3%の上昇にとどまりました(月末値で比較、以下同様)。2001年3月から11月までの景気後退期では、約0.3%下落しました。そして、2007年12月から2009年6月までの景気後退期は、金融危機の影響もあり、約36.3%下落しました。3期間の平均下落率は約12.1%となり、やはり景気後退の影響がうかがえます。

以上より、①米国で逆イールドが発生しても、景気後退までは2年1カ月程度かかり、その間、ダウ工業株30種平均は平均で約22.7%上昇した、②景気後退期のダウ工業株30種平均は、金融危機を除けば、小幅な上昇や下落にとどまった、ということが確認できます。過去の実績が必ずしも将来にあてはまるとは限りませんが、少なくとも、足元の逆イールドが直ちに景気後退や株安を招くとの懸念は、やや行き過ぎのように思われます。