【No.598】需給面からみた日本株の動き

2018年11月22日

●空売り比率は37営業日連続で40%超、株安予想の向きは多いが将来の買い戻し圧力も増大。

●ネット裁定残高は、目安の5億株を下回り約3億株に減少、株価反発はそれほど遠くない可能性。

●海外投資家の売り越し額は年初累計ですでに4兆円を突破、買い戻し余力は十分あるといえよう。

空売り比率は37営業日連続で40%超、株安予想の向きは多いが将来の買い戻し圧力も増大

今回のレポートでは、日本株の需給面に注目し、最近の動きを確認します。はじめに、空売り比率からみていきます。空売りとは、株券等を借り入れて、その売り付けを行うことをいいます。空売りには、信用取引による空売り(証券会社から株券等を借りて行う空売り)と、信用取引以外の空売り(株主との交渉や契約等により株券等を借りて行う空売り)があります。

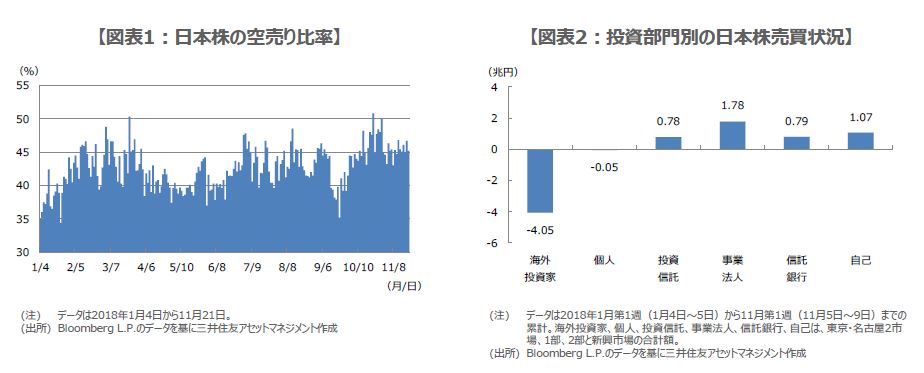

空売り比率とは、空売り売買代金が、実注文売買代金と空売り売買代金の合計に占める割合のことです。空売り比率は一般に、40%を超えると高水準とされます。直近の動きをみると、空売り比率は10月1日から11月21日まで、37営業日連続で40%を超えて推移しています(図表1)。これは、下げ相場に収益機会を見込む投資家が多いことを示唆すると同時に、将来の買い戻し圧力も高まっていることを意味しています。

ネット裁定残高は、目安の5億株を下回り約3億株に減少、株価反発はそれほど遠くない可能性

次に、ネット裁定残高に目を向けます。ネット裁定残高とは、裁定取引にかかわる現物の買いポジションから売りポジションを差し引いた株数です。現物の買いポジションは、「先物売り、現物買い」の裁定取引(裁定買い)が行われ、その取引が未解消の場合の現物ポジションです。一方、現物の売りポジションは、「先物買い、現物売り」の裁定取引(裁定売り)が行われ、その取引が未解消の場合の現物ポジションです。

一般に、株高局面で先物が割高になると、裁定買いの取引が増え、ネット裁定残高は増加する傾向があります。逆に株安局面で、ネット裁定残高は減少する傾向があります。過去、ネット裁定残高は、おおむね5億株から20億株程度で推移していました。しかしながら、11月21日時点のネット裁定残高は、下限の目安である5億株を下回り、約3億株まで減少しています。そのため、残高が増加に転じるタイミング、すなわち株価反発のタイミングは、それほど遠くないように思われます。

海外投資家の売り越し額は年初累計ですでに4兆円を突破、買い戻し余力は十分あるといえよう

最後に、投資部門別の日本株売買状況を確認します。主要投資部門について、年初からの売買代金累計を示したものが図表2です。これをみると、海外投資家の売り越しが4兆円を超え、突出した動きとなっていることが分かります。一般に、日本株は海外投資家の動向に影響を受けやすい傾向があります。そのため、10月以降に日本株が調整色を強めたのも、海外投資家の売りが関係したものと推測されます。

この他、個人は若干の売り越し、投資信託は約7,800億円の買い越しとなっています。年金基金の動きを示すとされる信託銀行も約7,900億円の買い越しでした。また、事業法人は約1兆7,800億円の買い越しとなりましたが、これは自社株買いなどによるものと推測されます。この先は、やはり海外投資家の動向が焦点になりますが、すでに年初から大幅に売り越しているだけに、株価反転の際には、買い戻しの余力は十分あると考えられます。