【No.594】日本株のバリュー投資とグロース投資

2018年11月15日

●昨年6月28日にTOPIXバリュー指数とグロース指数を比較したところ後者の優位性が確認された。

●ただ、今年の月間騰落率ではバリュー指数が健闘、これは長期金利の上昇が影響した可能性も。

●この先、国内の長期金利上昇余地は限定的、控えめなパフォーマンスながらグロース優位継続か。

昨年6月28日にTOPIXバリュー指数とグロース指数を比較したところ後者の優位性が確認された

一般に、バリュー投資とは、本来の企業価値や利益水準に対し、現在の株価が割安と判断される銘柄に投資する手法です。一方、グロース投資とは、企業の成長性が平均よりも高いと判断される銘柄に投資する手法です。銘柄の分類にあたっては、株価純資産倍率(PBR)や、株価収益率(PER)を基準指標として用いることが多く、PBRやPERの低い銘柄は、バリュー銘柄に分類されます。

バリュー投資とグロース投資とでは、どちらが優位かという議論はよく聞かれます。そこで、昨年6月28日付レポート「バリュー株とグロース株」において、東証株価指数(TOPIX)バリュー指数とグロース指数の過去のパフォーマンスを比較したところ、グロース投資の優位性が確認されました。今回は、直近のバリュー指数とグロース指数の動きを検証し、今後を展望します。

ただ、今年の月間騰落率ではバリュー指数が健闘、これは長期金利の上昇が影響した可能性も

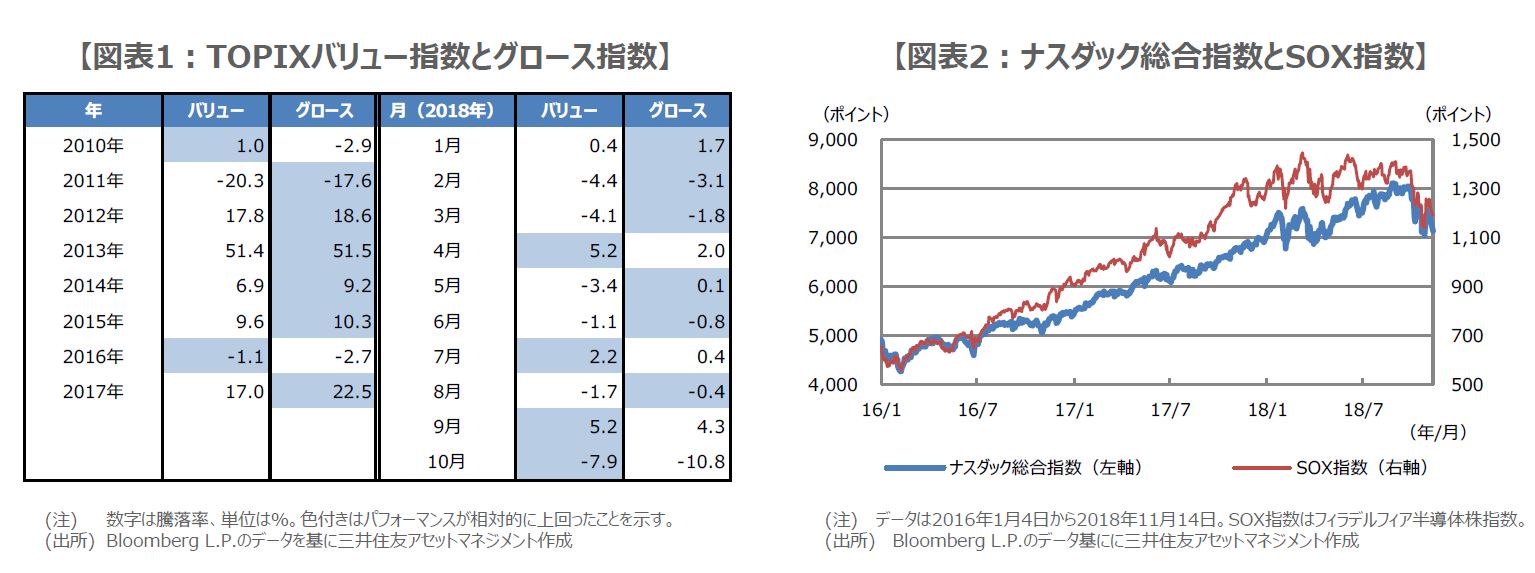

昨年6月28日付レポートでは、TOPIXバリュー指数とグロース指数について、2010年から2016年までの年間騰落率を比較しましたが、バリュー指数のパフォーマンスがグロース指数を上回ったのは、2010年と2016年のみでした。今回、2017年の年間騰落率の結果を追加しましたが、やはり、グロース指数のパフォーマンスがバリュー指数を上回りました(図表1)。

ただ、2018年1月から10月までの月間騰落率では、バリュー指数の健闘が目立ちます(図表1)。バリュー指数のパフォーマンスがグロース指数を上回ったのは、4月、7月、9月、10月です。4月の上昇は、年初相対的に下げ過ぎた反動と思われますが、それ以外は、国内の長期金利上昇が影響したと推測されます。7月は日銀が長期金利の誘導目標の柔軟化を検討しているとの観測が浮上したことで長期金利が上昇し、9月以降は米経済の底堅さを背景に米金利の水準が切り上がり、その動きが日本にも波及しました。

この先、国内の長期金利上昇余地は限定的、控えめなパフォーマンスながらグロース優位継続か

長期金利の上昇は、バリュー指数とグロース指数のパフォーマンスに大きな影響を与えます。バリュー銘柄はPERが低いため、その逆数の益回りは高く、また、配当利回りも高い傾向にあります。これに対し、グロース銘柄はPERが高いため益回りは低く、また、配当利回りも低い傾向にあります。そのため、長期金利の上昇局面では、益回りや配当利回りが相対的に低いグロース投資の妙味は低下します。

弊社では、世界経済の成長ペースは2020年にかけて若干減速するとみており、また、日銀は現行の金融政策を当面維持すると予想しています。これを前提とすれば、国内長期金利の上昇余地は限定され、今しばらくグロース投資の優位性が続くことが想定されます。しかしながら、米国のハイテク株に頭打ち感が出始めていることから(図表2)、グロース投資の相対的なパフォーマンスは、やや控えめになる可能性も高まりつつあります。