【No.566】18年9月FOMCの結果と市場の解釈

2018年9月27日

●ドットチャートは2020年の利上げ打ち止めを示唆、長期のドット中央値は2.875%から3.00%に。

●声明で、政策スタンスは緩和的との文言が削除、パウエル議長は従来の利上げペース維持を表明。

●米長期金利低下、米ドル安、米株安は一時的、市場は足元の米好況と、利上げ継続を重視へ。

ドットチャートは2020年の利上げ打ち止めを示唆、長期のドット中央値は2.875%から3.00%に

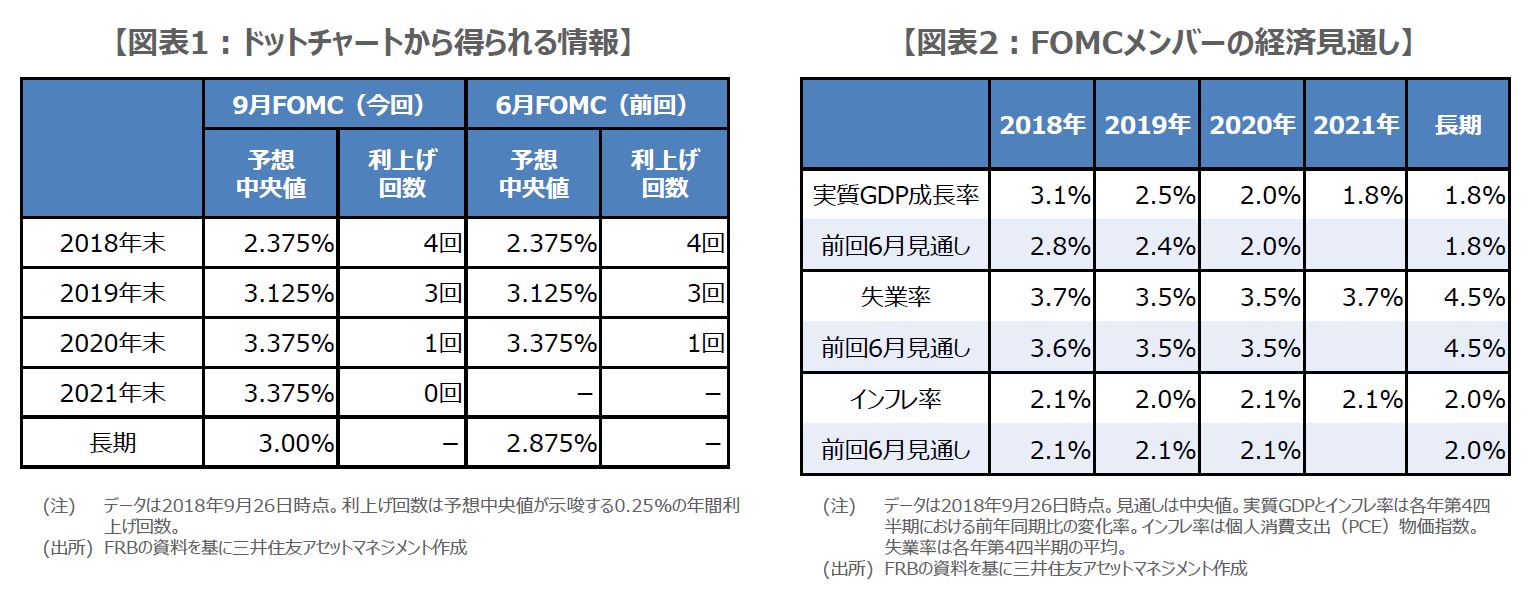

9月25日、26日に開催された米連邦公開市場委員会(FOMC)では、予想通り0.25%の利上げが決定されました。なお、FOMCメンバーが適切と考える政策金利水準の分布図、「ドットチャート」が示唆する0.25%の年間利上げ回数は、2018年が4回、2019年が3回、2020年が1回となり、前回6月時点でドットチャートが示唆した回数から変化はありませんでした(図表1)。

なお、今回から新たに2021年末の見通しがドットチャートに加わりました。ドットの中央値は2020年と同じ3.375%となり、その結果、2020年での利上げ打ち止めが示された格好になりました。一方、長期(Longer run)のドット中央値は2.875%から3.00%に上昇しましたが、これは9月17日に米連邦準備制度理事会(FRB)副議長に就任したリチャード・クラリダ氏が3.00%予想を提示した可能性が高く、それが影響したものと推測されます。

声明で、政策スタンスは緩和的との文言が削除、パウエル議長は従来の利上げペース維持を表明

FOMC声明では、「金融政策のスタンスは引き続き緩和的であり、それにより、力強い労働市場の状況とインフレ率の2%への持続的な回復を支えていく」との文言が削除されました。FF金利の水準は、継続的な利上げですでに切り上がってきており、市場で削除は大方予想されていました。また、パウエルFRB議長も記者会見でこの削除に関し、政策方針の変更を意図するものではなく、中立水準に近づいている現状を反映しただけと述べました。

また、パウエルFRB議長は、今は米経済にとって非常に良い時期であると指摘し、緩やかなペースで利上げを継続する方針を改めて示しました。今回公表されたFOMCメンバーによる最新の経済見通しでも、2018年と2019年の実質GDP成長率が上方修正されるなどの変更がみられました(図表2)。ただ、新たに加わった2021年の見通しは、実質GDP成長率のペースが長期均衡水準の1.8%に落ち着くというものでした。

米長期金利低下、米ドル安、米株安は一時的、市場は足元の米好況と、利上げ継続を重視へ

FOMCの結果を受けて、米長期金利は低下、ドル円はドル安・円高の反応となりました。これは、ドットチャートに関し、以下の2点が材料視されたことによるものと思われます。1つは、前述の通り、2020年で利上げ打ち止めが示唆されたという点です。もう1つは、2020年末のFF金利水準を3%未満と見込むメンバーが3名だったのに対し、2021年末は5名になり、2021年に利下げを見込むメンバーが増えたという点です。

ただ、市場は足元の米国の好況と緩やかな利上げを重視すると思われ、米国で長期金利低下、ドル安、株安の動きが加速する恐れは小さいとみています。なお、弊社では、米国の利上げについて、年内は12月、来年は3月と6月に行われ、来年6月でいったん終了すると予想しています。ただし、米国の力強い景気拡大がこの先も継続すれば、来年の利上げ回数が3回になる可能性は徐々に高まると考えています。