【No.565】10-12月期の日本株~過去の騰落パターンを検証する

2018年9月26日

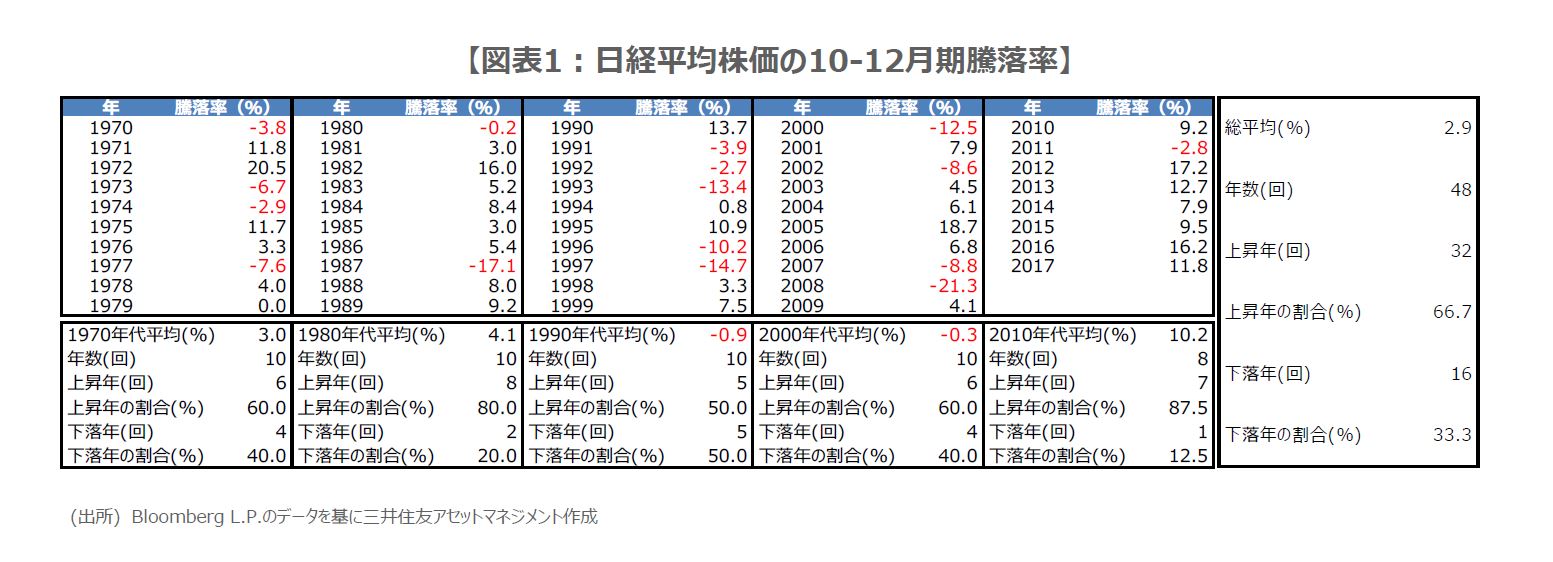

●日経平均の10-12月期騰落率は過去48年で平均プラス2.9%、上昇した年の割合は66.7%。

●バブル崩壊とリーマンショックで、1990年代と2000年代の10-12月期騰落率は平均でマイナスに。

●2010年代の平均はプラスを回復、過去の実績から単純計算すると日経平均は年末24,696円。

日経平均の10-12月期騰落率は過去48年で平均プラス2.9%、上昇した年の割合は66.7%

今回のレポートでは、年末までの日経平均株価を展望するにあたり、過去48年分の10-12月期の騰落率を検証します。具体的には、1970年から2017年の期間について、各年の9月末から12月末までの変化率を対象とします。実際に計算したところ、日経平均株価の10-12月期の騰落率は、過去48年間の平均でプラス2.9%となりました。上昇した年の回数は48回のうち32回で割合は66.7%、下落した年は16回で33.3%でした。

従って、過去の実績に基づくと、日経平均株価は10-12月期に上昇しやすい傾向があるといえます。次に、対象期間を、①1970年代(1970年から1979年)、②1980年代(1980年から1989年)、③1990年代(1990年から1999年)、④2000年代(2000年から2009年)、⑤2010年代(2010年から2017年)の5つに区切って、各年代における10-12月期の騰落率を詳しくみていきます(図表1)。

バブル崩壊とリーマンショックで、1990年代と2000年代の10-12月期騰落率は平均でマイナスに

日経平均株価の10-12月期の騰落率は、①の1970年代において、平均プラス3.0%、上昇年は10回のうち6回で割合は60.0%、下落年は4回で40.0%でした。続く②の1980年代では、平均プラス4.1.%、上昇年は8回で割合は80.0%、下落年は2回で20.0%となりました。1980年代は、1970年代を上回る好調な内容ですが、これは日本のバブル経済を反映した動きです。

③の1990年代では、バブル崩壊の影響から、10-12月期の騰落率は平均マイナス0.9%となりましたが、上昇年と下落年はそれぞれ5回ずつでした。④の2000年代に入っても、平均はマイナス0.3%と下落が続きました。ただし、これは2008年9月のリーマンショックにより、同年10-12月期の騰落率がマイナス21.3%に達したことが大きく影響しています。マイナス21.3%は、過去48年間の10-12月期における最大の下落率です。

2010年代の平均はプラスを回復、過去の実績から単純計算すると日経平均は年末24,696円

⑤の2010年代は、2010年から2017年までですが、10-12月期の騰落率は平均でプラス10.2%、上昇年は8回のうち7回で割合は87.5%、下落年は1回で12.5%となっています。2018年と2019年の数値がないため、単純比較はできませんが、1970年代から2000年代の各実績と比べても、かなり良好な内容です。なお、日経平均株価は2012年から2017年まで、6年連続で10-12月期に上昇しており、1981年からの6年連続上昇に並んでいます。

以上を踏まえると、今年の10-12月期についても、日経平均株価の上昇が期待されます。仮に、9月末の日経平均株価の終値を24,000円とし、過去48年間の10-12月期の平均騰落率であるプラス2.9%を勘案した場合、単純計算で12月末の終値は24,696円になります。過去の実績が、必ずしも将来に当てはまるとは限りませんが、少なくとも現在は、バブル崩壊や金融危機が顕在化している状況ではありません。