【No.545】売られやすい新興国通貨のチェックポイント再考

2018年8月15日

●資本不足の新興国は海外依存度が高く、対外債務、財政赤字、経常赤字を抱える傾向がある。

●海外依存度の高い新興国には資本流出リスクがあり、外貨建て債務が多いと通貨は下げやすい。

●トルコリラはもともと売られやすい要素が揃っていたが、今回、通貨安連鎖が発生する恐れは小さい。

資本不足の新興国は海外依存度が高く、対外債務、財政赤字、経常赤字を抱える傾向がある

5月18日に「売られやすい新興国通貨のチェックポイント」というレポートを作成しました。今回はその内容を踏まえ、改めて、どのような新興国通貨が有事に売られやすいのかについて考えてみます。はじめに、新興国の一般的な特徴を確認します。新興国の多くは、国内経済が十分に発展しておらず、民間部門も政府部門も、資本が不足している傾向にあります。

そのため、企業の設備投資や、政府の公共投資などは、海外からの借り入れ(海外資本)に依存するケースが多くみられます。海外からの借り入れ増加は対外債務残高の増加につながり、それが政府部門であれば財政収支の赤字は拡大します。また、その国全体の貯蓄投資バランスが投資超過(貯蓄不足、すなわち資本不足)の場合、経常収支は赤字になります。

海外依存度の高い新興国には資本流出リスクがあり、外貨建て債務が多いと通貨は下げやすい

つまり、対外債務残高の多い、財政赤字、経常赤字の新興国は、海外資本への依存度が高く、一定の資本流出リスクを抱えていると判断されます。また、新興国の対外債務は、多くの場合、米ドル建てです。これは、資金の貸し手が信用力と流動性の観点から基軸通貨の米ドルを選好するためです。従って、金融市場で何らかのショックが発生し、新興国から資本が流出すると、米ドル買い・新興国通貨売りを伴うことがあります。

また、このような状況で、投機的な米ドル買い・新興国通貨売りが出回れば、対外債務残高の多い、財政赤字、経常赤字の新興国の通貨は、短期間で大幅に下落することになります。海外依存度の高い新興国で、いったん通貨が大きく下落すると、米ドル建て債務額は増え、インフレ圧力も強まります。通貨防衛のために利上げを行っても、景気を冷やせば一段の通貨安につながり、悪循環が生じる恐れがあります。

トルコリラはもともと売られやすい要素が揃っていたが、今回、通貨安連鎖が発生する恐れは小さい

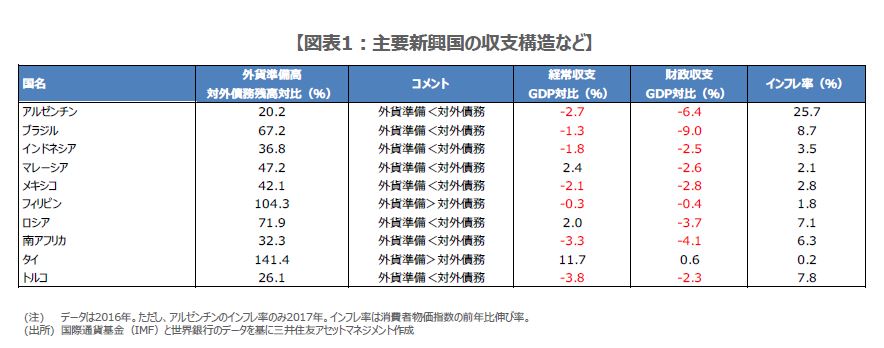

そのため、海外資本への依存度が高い新興国は、インフレ抑制、財政規律、外貨準備の積み上げに配慮し、資本の提供者から十分な信頼を得られるよう、政策を遂行する必要があります。以上を踏まえると、①外貨準備高が対外債務残高に比べ小さい、②経常赤字の対GDP比が大きい、③財政赤字の対GDP比が大きい、④インフレ率が高水準、これらに該当する新興国通貨は、有事に売られやすいと考えられます(図表1)。

トルコの場合、外貨準備高は対外債務残高を下回っており、経常赤字の対GDP比が大きく、財政収支も赤字で、インフレ率は2ケタです。つまり、トルコリラは、もともと売られやすい要素が揃っていたことになります。ここに、中央銀行の独立性に対する懸念が加わったため、トルコリラの信認は大幅に低下しました。中央銀行の独立性の懸念は、トルコ固有の問題ですので、これが他の新興国に飛び火し、通貨安の連鎖となる恐れは小さいと考えます。