【No.524】日米欧の金融政策見通しと3極通貨の方向性

2018年6月29日

●米利上げは来年6月に終了、FF金利は2.75~3.00%へ、米10年国債利回りは3.2%程度へ。

●ECBは予定通り資産購入を今年12月末に打ち切り、下限政策金利引き上げを来年9月に開始。

●日銀は当面政策据え置き、よって3通貨ではユーロが選好されやすく、ドル円はレンジ推移を予想。

米利上げは来年6月に終了、FF金利は2.75~3.00%へ、米10年国債利回りは3.2%程度へ

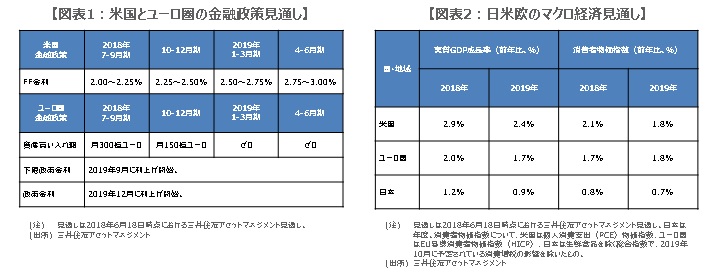

今回のレポートでは、日米欧の金融政策見通しと、円、ドル、ユーロの3極通貨の方向性について解説します。まず、米国の金融政策について、弊社では四半期毎の0.25%の利上げペースがこの先も続くとみています。そして、フェデラルファンド(FF)金利の誘導目標は、2019年6月の米連邦公開市場委員会(FOMC)で、年2.75%~3.00%へ引き上げられ、そこで利上げは終了と予想します(図表1)。

米10年国債利回りについては、この先、徐々に利上げの打ち止めが視野に入ってくるため、それほど大きく上昇せず、2019年6月末時点で3.2%程度の水準を見込んでいます。なお、米国の実質GDP成長率について、2018年は前年比2.9%、2019年は同2.4%を予想しています(図表2)。2019年は成長ペースが幾分鈍化する見通しですが、景気の大きな冷え込みは想定していません。

ECBは予定通り資産購入を今年12月末に打ち切り、下限政策金利引き上げを来年9月に開始

次に、ユーロ圏の金融政策について考えます。弊社はユーロ圏の実質GDP成長率について、2018年は前年比2.0%、2019年は同1.7%を予想しており、基調として、潜在成長率(1%台前半)を上回る成長が続くとみています。消費者物価については、景気拡大によるGDPギャップの縮小を背景として、次第に伸びが拡大し、2018年は前年比1.7%、2019年は同1.8%を予想しています。

そして、欧州中央銀行(ECB)は予定通り、2018年10月から資産購入額を月300億ユーロから月150億ユーロへ減額し、2018年12月末で購入を打ち切ると思われます。また、利上げについて、ECBは下限政策金利(中銀預金金利、現行年マイナス0.4%)の引き上げを2019年9月に開始し、さらに政策金利(主要リファイナンス金利、現行年ゼロ%)の引き上げも2019年12月に開始し、出口戦略を進めるとみています。

日銀は当面政策据え置き、よって3通貨ではユーロが選好されやすく、ドル円はレンジ推移を予想

次に、日本の金融政策について考えます。弊社は日本の実質GDP成長率について、2018年度は前年度比1.2%、2019年度は同0.9%を予想しています。また、消費者物価(生鮮食品を除く総合)については、前年比の伸びが比較的長期にわたって1%弱にとどまるとみています。そのため、日銀は2018年度、2019年度と金融政策を据え置き、現行の方針を維持する可能性が高いと思われます。

以上を踏まえると、今後、米国は利上げ打ち止めが視野に入る局面を、ユーロ圏は利上げ開始が意識される局面を、日本は政策の据え置きが続く局面を、それぞれ迎えることになります。したがって、金融政策面からは、ユーロが相対的に選好されやすく、来年にかけて対ドルで1ユーロ=1.20ドル超え、対円で1ユーロ=130円超えを見込んでいます。ドル円は、金融政策面ではドル高・円安が予想されますが、米中貿易摩擦問題がドルの重しとなり、しばらくは1ドル=110円を中心とするレンジ相場が続くとみています。