【No.520】18年6月FOMCの結果と市場の解釈

2018年6月14日

●ドットチャートの予想は、利上げの幾分の前倒しが適切と考えるFOMCメンバーが増えたことを示唆。

●声明でのフォワードガイダンスが修正され、先行きの長期均衡水準を超える利上げが正当化された。

●ややタカ派的な結果だが想定の範囲内、米長期金利とドルの上昇は緩やかなものになる可能性。

ドットチャートの予想は、利上げの幾分の前倒しが適切と考えるFOMCメンバーが増えたことを示唆

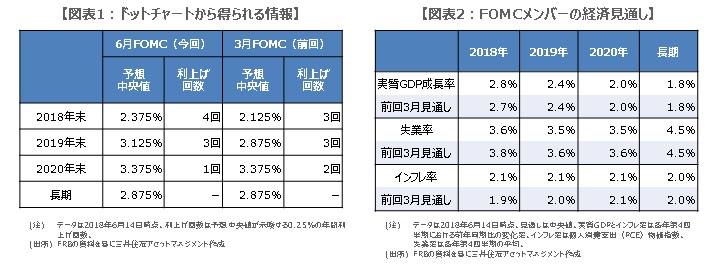

6月12日、13日に開催された米連邦公開市場委員会(FOMC)では、予想通り0.25%の利上げが決定されました。なお、FOMCメンバーが適切と考える政策金利水準の分布図、「ドットチャート」が示唆する0.25%の年間利上げ回数は、2018年が4回、2019年が3回、2020年が1回となりました。3月時点との比較は図表1の通りですが、計8回の利上げ回数は変わらず、長期(Longer run)の予想中央値も2.875%で変わりませんでした。

同時に公表されたFOMCメンバーの経済見通しは、2018年を中心に上方修正されました(図表2)。また、パウエル米連邦準備制度理事会(FRB)議長は記者会見で、米国経済は非常に好調と述べ、金利は比較的早期にFOMCメンバーが中立と考えるゾーンに入るとの見解を示しました。以上を踏まえると、利上げは幾分前倒しが適切と考えるFOMCメンバーが、前回の3月時点よりも増えたと考えられます。

声明でのフォワードガイダンスが修正され、先行きの長期均衡水準を超える利上げが正当化された

なお、FOMC声明に関しては、金融政策の先行きを示すフォワードガイダンスが修正されるとの見方が市場に広がっていたため、その修正の有無に注目が集まりました。結果的に、「フェデラルファンド(FF)金利は当面、長期均衡を下回る水準に維持されるだろう」との文言が声明から削除され、「金融政策のスタンスは引き続き緩和的である」との文言は残りました。

前者の文言については、前述の通り、利上げの前倒しが適切と考えるFOMCメンバーが増えたため、削除の判断に至ったものと推測されます。なお、ドットチャートの予想中央値は2019年が3.125%、2020年が3.375%と、長期の2.875%を超えています。後者の文言は、利上げ継続を示唆するものであり、声明に残すことで、ドットチャートの長期均衡水準を超える利上げ予想は正当化されます。

ややタカ派的な結果だが想定の範囲内、米長期金利とドルの上昇は緩やかなものになる可能性

以上より、今回のFOMCは、ややタカ派的と解釈できますが、おおむね市場の想定内だと考えます。FOMCの結果発表直後、米長期金利と米ドルは、ともに上昇で反応しました。しかしながら、米紙ウォール・ストリート・ジャーナルが、米政府は中国製品への関税を準備中と報じると、米長期金利と米ドルはそろって低下に転じ、FOMCの材料はいったん消化されました。

現在、多くのFOMCメンバーは、利上げの幾分の前倒しと長期均衡水準を超える利上げが適切と考えている模様です。ただ、ドットチャートの長期の予想中央値は、3月時点と変わらず2.875%であり、FF金利がこの水準に近づくにつれて、利上げ打ち止め感が強まる展開は現時点で想定できます。市場は徐々にこの想定を織り込んでいくと思われ、その過程で米長期金利と米ドルの上昇度合いは、比較的緩やかなものにとどまるとみています。