過剰流動性の市場安定効果

2018年2月14日

●日米欧の中央銀行当座預金残高は約7.2兆ドル、この10年間で残高は14倍以上に膨張した。

●これが過剰流動性を形成し、悪材料が発生した場合、金融市場にとって緩衝材の役割を果たす。

●足元の株安に過度な警戒は不要とみるが、株式市場の安定まで1~2カ月程度かかる可能性も。

日米欧の中央銀行当座預金残高は約7.2兆ドル、この10年間で残高は14倍以上に膨張した

一般に、中央銀行が民間金融機関から受け入れている預金を中央銀行当座預金といいます。中央銀行当座預金は、民間金融機関が他の民間金融機関などとの取引における決済手段や、個人や企業に支払う現金通貨の支払準備などの役割を果たします。2017年12月末時点で、日銀、米連邦準備制度理事会(FRB)、欧州中央銀行(ECB)の各中央銀行当座預金の残高は、合計で約7.2兆ドルでした。

2007年12月末時点では5,000億ドル程度でしたので、この10年間で残高は14倍以上に膨れ上がったことになります。その理由は以下の通りです。2008年9月のリーマン・ショックを機に世界的な金融危機が発生すると、民間金融機関に信用不安が広がり、資金取引が滞るなど、金融システムは機能不全となりました。中央銀行は民間金融機関から国債を買い取って資金を供給しましたが、その大半は中央銀行当座預金に積み上がったままとなりました。

これが過剰流動性を形成し、悪材料が発生した場合、金融市場にとって緩衝材の役割を果たす

リスク回避的な民間金融機関が、資金を中央銀行当座預金に滞留させた結果、過剰流動性が形成されました。これらの資金は、本来であれば、企業や家計などに行き渡り、経済活動に使われるはずのものです。ただ、金融危機を経験した企業などには、手元資金を潤沢に保有する傾向がみられ、銀行借入への需要はそれほど大きくありません。そのため、行き場を失った余剰資金は、今も中央銀行当座預金にとどまったままになっています。

金融政策の正常化が進めば、中央銀行当座預金の残高は減少していきますが、かなりの時間を要するとみられます。なお、過剰流動性は、悪材料が発生した場合、金融市場にとって緩衝材の役割を果たします。つまり、余剰資金を持つ金融機関には、資金調達の不安がないことから、株価急落を促すような悪材料が発生しても、直ちに金融危機や信用収縮につながる恐れは小さいといえます。

足元の株安に過度な警戒は不要とみるが、株式市場の安定まで1~2カ月程度かかる可能性も

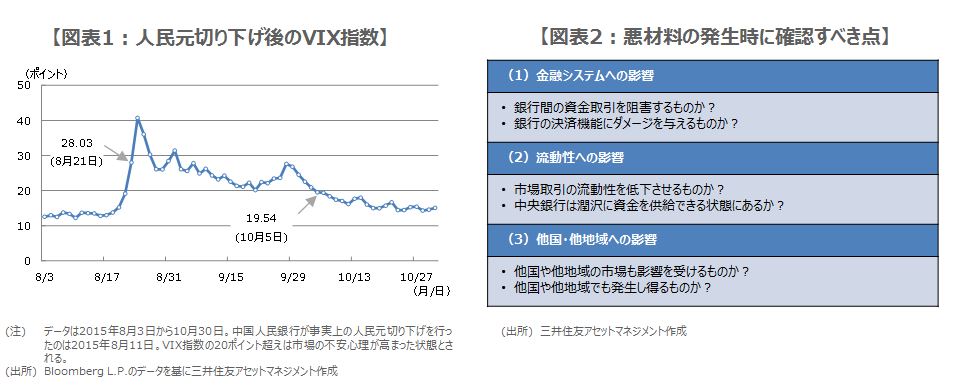

実際に過去の例をみてみます。2015年8月に中国人民銀行(PBOC、中央銀行)が事実上の人民元切り下げを行うと、米国株は急落し、米シカゴ・オプション取引所(CBOE)が算出する「VIX指数」は、不安心理が高まった状態とされる20ポイントを超えて急騰しました。しかし、VIX指数はその後、約1カ月半で20ポイントを割り込むところまで低下し(図表1)、金融危機は発生しませんでした。

市場で予期せぬ悪材料が発生した場合、確認すべきは次の3点です。すなわち、(1)金融システムへの影響、(2)流動性への影響、(3)他国・他地域への影響、です(図表2)。いずれも問題がなければ過度な警戒は不要で、過剰流動性にはこれらの影響を和らげる効果があります。人民元切り下げは、(3)にやや懸念があり、材料の消化に1~2カ月程度を要しました。足元の米長期金利上昇をきっかけとするボラティリティ・ショックも、これと同様の解釈が可能と考えます。