17年12月FOMCの結果と市場の解釈

2017年12月14日

●経済見通しではGDPが上方修正、失業率は下方修正され、景気の先行きに強気の見方を示唆。

●一方、ドットチャートでは政策金利の予想がほぼ据え置きとなり、市場はFOMCをハト派的と解釈。

●FRBは2018年も緩やかな利上げを継続すると思われ、利上げ時期の見通しを3月と6月に変更。

経済見通しではGDPが上方修正、失業率は下方修正され、景気の先行きに強気の見方を示唆

米連邦準備制度理事会(FRB)は、12月12日、13日開催の米連邦公開市場委員会(FOMC)で、フェデラルファンド(FF)金利の誘導目標について、年1.00%~1.25%から1.25%~1.50%への引き上げを決定しました。利上げは大方の予想通りでしたが、シカゴ地区連銀のエバンス総裁とミネアポリス地区連銀のカシュカリ総裁が反対票を投じ、据え置きを主張しました。なお、カシュカリ総裁は3月と6月の利上げでも反対票を投じています。

また、FOMC声明の内容は前回11月とほぼ変わりませんでしたが、FOMCメンバーの最新経済見通しでは、2017年から2020年までの全期間で、前回9月からGDP成長率が上方修正された一方、失業率は下方修正されるなど、景気の先行きに強気の見方が示されました。ただ、個人消費支出(PCE)物価指数の前年比伸び率は、ほぼ据え置きとなり、2.0%に達する時期は2019年との見通しは維持されました。

一方、ドットチャートでは政策金利の予想がほぼ据え置きとなり、市場はFOMCをハト派的と解釈

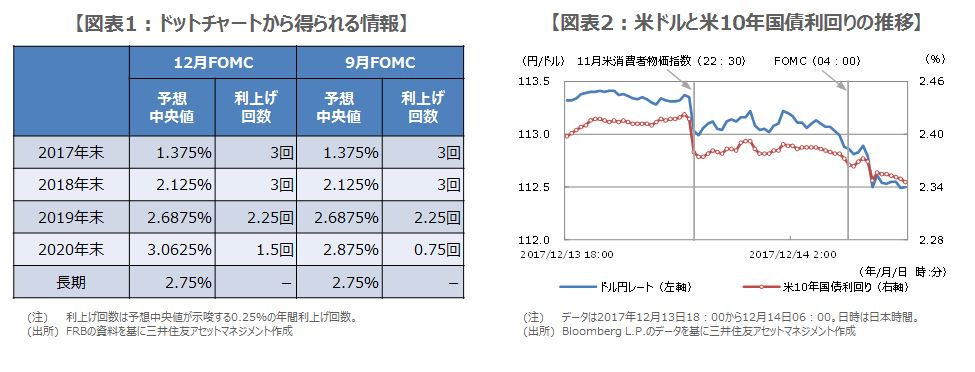

FOMCメンバーが適切と考える政策金利水準の分布(ドットチャート)をみると、政策金利の予想中央値は、2017年末から2019年末までと長期(ターミナル・レート)が前回9月と変わらず、2020年末のみ上方修正となりました(図表1)。この結果、2018年と2019年の利上げ示唆は、それぞれ年3回と年2.25回で変わらずですが、2020年は年0.75回から1.5回に引き上げられました。

このように、経済見通しで成長の加速と雇用の改善が明示されたものの、ドットチャートで2018年末と2019年末の政策金利の予想中央値が据え置かれたため、市場は今回のFOMCをハト派的と解釈したように思われます。実際にFOMC後、米長期金利の低下とドル安が進行しました。ただ、この動きはFOMC前に発表された11月の米消費者物価指数(食品とエネルギーを除くコア)の伸びが市場予想を下回った影響も大きいと考えます(図表2)。

FRBは2018年も緩やかな利上げを継続すると思われ、利上げ時期の見通しを3月と6月に変更

なお、イエレン議長はFOMC後の記者会見で、利回り曲線(イールドカーブ)について言及しました。そのなかで、インフレリスクを反映するタームプレミアムは、現在ゼロに近いとみられるため、イールドカーブは過去よりも平坦化しやすく、利上げを続ければ、右肩下がり(逆イールド)になる可能性があると述べました。また、逆イールドは必ずしも景気後退につながらないことを示唆し、イールドカーブの変化に懸念は示しませんでした。

以上を踏まえると、米国の経済情勢は緩やかな利上げを正当化する形で改善するという、FRBの見方が改めて確認できます。弊社では2018年の利上げ時期を6月、12月と予想していましたが、今回これを3月と6月に変更しました。2018年の利上げ回数は、引き続き年2回とみていますが、今後は米経済動向を踏まえ、更に1回の利上げの可能性を探ることになると考えています。