日銀のETF購入とリバーサルレート

2017年11月22日

●10月のETF買い入れ額は減少、株高継続ならば日銀は年間目標額の下振れを許容との見方も。

●ただリスクプレミアムの縮小余地は残っているため、現行のETF買い入れ方針は当面維持されよう。

●市場はリバーサルレート発言に注目、将来的に副作用の議論が高まれば、政策金利の微調整も。

10月のETF買い入れ額は減少、株高継続ならば日銀は年間目標額の下振れを許容との見方も

日銀は現在、株価指数連動型上場投資信託(ETF)について、保有残高が年間約6兆円に相当するペースで増加するように買い入れを行っています。この買い入れ額は、2016年7月28、29日に開催された日銀金融政策決定会合において、約3.3兆円から増額されました。その後、2016年7月29日から2017年7月31日までの1年間で、ETFの保有残高は約6兆539億円増加しており、ETFの買い入れは日銀の方針通りに進んでいます。

年間約6兆円相当の増加ペースを維持するには、毎月約5,000億円のETF買い入れが必要です。8月以降の買い入れ額をみると、8月は約6,861億円、9月は約4,674億円、10月は約1,670億円、11月(21日まで)は約4,470億円となっています。9月上旬からの日本株の大幅高を受け、10月の買い入れ額は顕著に減少しました。そのため、株高が続けば、日銀は年間約6兆円相当を下回る増加ペースを許容するのではないかとの見方も浮上しています。

ただリスクプレミアムの縮小余地は残っているため、現行のETF買い入れ方針は当面維持されよう

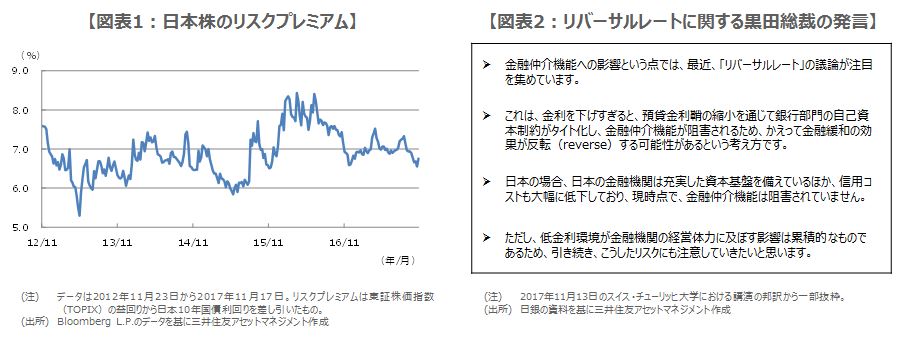

ETFの買い入れは、リスクプレミアムの縮小を目的とし、金融緩和の一環として行われています。そこで、実際のリスクプレミアムの動きを確認すると、足元で緩やかな縮小傾向が窺えるものの、過去5年の推移をみる限り、まだ縮小余地は残っているように思われます(図表1)。したがって、日銀のETF買い入れについては、株価急騰の場面で頻度が低下することはあっても、現行の方針自体は当面維持される可能性が高いと考えます。

日銀が将来、ETF買い入れの段階的縮小(テーパリング)を行う場合、事前にテーパリングの方針を明確に示すよりも、年間約6兆円相当を「めど」として柔軟な買い入れを行った方が、市場への影響は小さいと考えます。株高トレンドが長期的に続いた結果、日銀のETF買い入れの頻度が徐々に低下し、年間約6兆円相当を下回る増加ペースになったとしても、市場はそれを「金融引き締め」と受け止めることはないと思われるからです。

市場はリバーサルレート発言に注目、将来的に副作用の議論が高まれば、政策金利の微調整も

日銀の黒田総裁は11月13日、スイスのチューリッヒ大学で講演を行い、リバーサルレートについて言及し(図表2)、市場の関心を集めました。リバーサルレートとは、金利を下げすぎることで、金融仲介機能が阻害され、金融緩和の効果が反転(=リバース)してしまうという考え方です。市場では、この黒田総裁発言を、将来のマイナス金利修正に向けた地ならしとみる向きもあります。

弊社では、日銀の金融緩和路線が来年、大きく方向転換する可能性は低いと予想しています。ただ、今回のリバーサルレートのように、日銀からマイナス金利の副作用についての議論が多くみられるようになれば、政策金利の微調整(操作対象の短期金利を-0.1%から0.0%へ引き上げ、長期金利も若干引き上げ)という可能性は高まると思われます。仮に微調整が行われる場合には、それは一度きりで緩和のスタンスは不変というメッセージを日銀が市場にしっかり伝えることが重要になります。