FRB議長人事と米税制改革がドル円相場に与える影響

2017年10月31日

●議長が誰でも政策運営は当面不変、議長指名後に相場が変動しても短期間で収束するとみる。

●予算決議成立はドル高要因、ただ税制改革法案の成立遅延ならば、年末にかけてドル安要因に。

●議長指名と税制改革を経ても金融政策の運営は変わらず、ドル円はレンジ推移との見方も不変。

議長が誰でも政策運営は当面不変、議長指名後に相場が変動しても短期間で収束するとみる

今回のレポートでは、米連邦準備制度理事会(FRB)の次期議長人事と米税制改革が、ドル円相場に与える影響について考えます。はじめに次期議長人事について、これまでの報道に基づくと、最終候補はFRBのパウエル理事とスタンフォード大学のテーラー教授に絞られたように思われます。そして、トランプ米大統領による指名は、米連邦公開市場委員会(FOMC)終了後、アジア歴訪前の11月2日に行われる可能性が高いとみられます。

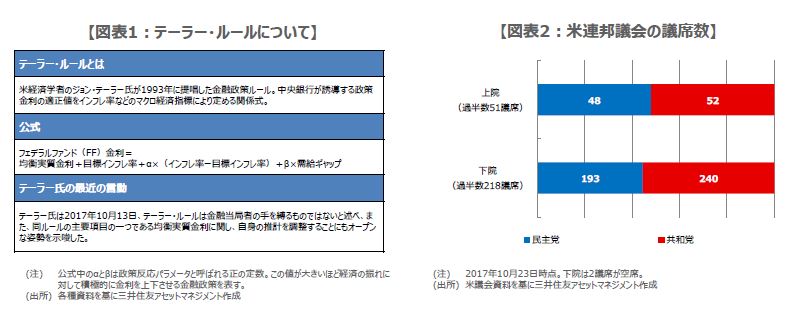

市場では、パウエル理事→ハト派→指名ならドル安、テーラー教授→タカ派→指名ならドル高、という予想が多いように思われます。ただ、テーラー教授は「テーラー・ルール」(図表1)の適用については柔軟な姿勢を示しており、どちらが次期議長となっても、現行の政策運営が直ちに変更される可能性は低いと考えます。そのため、議長指名直後にドル円相場が大きく反応しても、その動きは比較的短期間で収束するとみています。

予算決議成立はドル高要因、ただ税制改革法案の成立遅延ならば、年末にかけてドル安要因に

次に米税制改革について、米議会では先週、予算決議が成立し、いよいよ税制改革法案の審議が始まります。下院では過半数の賛成で税制改革法案を可決できますが、上院では野党の議事進行妨害(フィリバスター)を回避するため、100議席中60議席の賛成が必要になります。ただ、今回の予算決議の成立により、上院でも過半数で可決可能となり、共和党が単独で法案を通過させる環境が整いました(図表2)。これ自体はドル高要因です。

下院歳入委員会では、ブレイディ委員長が11月1日に税制改革案を発表することを明らかにしており、11月6日から審議が始まる見通しです。トランプ米政権は、税制改革法案について、年内の成立を目指していますが、州税・地方税の連邦税からの控除を巡り、共和党内に意見の相違がみられます。そのため、税制改革法案の成立が遅延する見通しとなれば、年末にかけてドル安要因となる恐れもあり、注意が必要です。

議長指名と税制改革を経ても金融政策の運営は変わらず、ドル円はレンジ推移との見方も不変

ただし、足元で米国経済が底堅く推移しているため、減税については規模が幾分縮小し、実施時期が年明けにずれ込んだとしても、景気が冷え込むリスクは極めて小さく、実施される限りは景気の下支えになると考えます。以上を踏まえると、この先、次期FRB議長が指名され、米税制改革が進むなかでも、①米金融政策の正常化はゆっくりと進み、②米長期金利の上昇はかなり抑制されるという、従来の見方を変える必要はないと思われます。

現時点におけるドル円の予想レンジは、2017年10-12月期が108円~115円、2018年1-3月期は108円~118円です。また各期末の着地予想は、2017年12月末が112円、2018年3月末も112円です。上記①、②より、2018年1-3月期のレンジ上限を、ややドル高・円安方向に設定していますが、ドル円相場も、基本的にレンジ内での推移が続くという見方に変更はありません。