ドル円と日経平均株価の下値目途

2017年9月8日

●ドル円について、テクニカル分析による客観的な下値目途は106円52銭水準、103円66銭水準。

●同様に日経平均株価について客観的な下値目途をみると、19,030円94銭、18,234円94銭。

●足元の米長期金利低下とドル安は12月の米議会混乱や米成長鈍化などを一部織り込む動きか。

ドル円について、テクニカル分析による客観的な下値目途は106円52銭水準、103円66銭水準

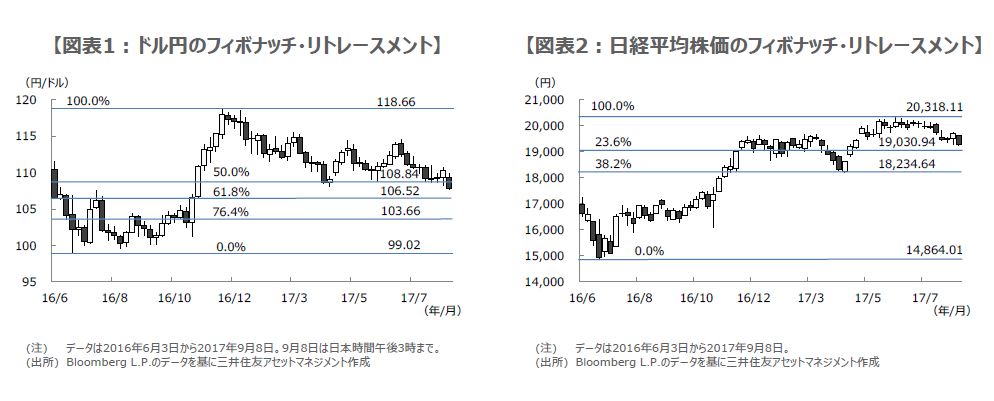

今回は、ドル円と日経平均株価の下値目途について、テクニカル分析を用いて考えてみます。9月7日の海外市場で、ドルは対円で年初来の安値となる1ドル=108円05銭水準をつけました。翌8日の東京外国為替市場でもドル安・円高の流れは止まらず、ドル円は107円台に突入しています。そこで以下、フィボナッチ・リトレースメントで算出される、客観的なドルの対円での下値目途を確認します(図表1)。

2016年6月24日のドル安値(99円02銭水準)から2016年12月15日のドル高値(118円66銭水準)までの上げ幅を基準とした場合、この上げ幅から61.8%押したレベルが106円52銭水準です。そして、76.4%押したレベルが103円66銭水準です。すぐに103円台へ到達する可能性は、現時点で低いと思いますので、取り敢えず106円台半ばを1つの目途と考えることができます。

同様に日経平均株価について客観的な下値目途をみると、19,030円94銭、18,234円94銭

日経平均株価は、8月8日以降、終値で20,000円台の回復には至っておらず、上値の重い展開が続いています。ドル円と同様にフィボナッチ・リトレースメントを用いて、客観的な下値目途を確認しておきます。日経平均株価については、2016年6月24日の安値(14,864円01銭)から2017年6月20日の高値(20,318円11銭)までの上げ幅を基準とします(図表1)。

この上げ幅から23.6%押したレベルが19,030円94銭であり、ちょうど節目の19,000円近くに位置することになります。そして、38.2%押したレベルが18,234円64銭であり、4月17日の取引時間中につけた安値18,224円68銭近くに位置することになります。これらの水準はあくまで目安ですが、実際に日経平均株価が19,000円を割り込んだ場合には、いくらか参考になると思います。

足元の米長期金利低下とドル安は12月の米議会混乱や米成長鈍化などを一部織り込む動きか

この先、相場をみる上では、地政学リスクのみならず、米国の動向にも注意が必要です。米国では9月6日、債務上限問題の先送りで与野党は合意しましたが、これは上限の「引き上げ」ではなく、2013年や2015年と同様、「適用停止」による対応です。つまり、一定期間(12月8日まで)通常の国債発行を認め、期間終了時点の債務残高が新たな債務上限となります。また暫定予算も12月8日までの設定で合意となっています。

債務上限は「引き上げ」以外にも複数の対処法があり、デフォルトは避けられると思います。ただ予算は、暫定予算の期限が切れた場合、政府機関の一部閉鎖が発生します。12月の米連邦公開市場委員会(FOMC)は12日、13日です。この辺りに、①米議会の予算を巡る混乱、②ハリケーン被害による米経済成長の鈍化、③米連邦準備制度理事会(FRB)の次期議長人事の遅れ、などが重なれば、追加利上げは困難になります。足元の米長期金利低下とドル安は、このシナリオをある程度、織り込んだものと推測されます。