日経平均株価は上位銘柄の構成比率急上昇でどう動く?

2020年12月4日

1.日経平均株価は高値更新、一方TOPIXは未更新

2.日経平均株価は一部銘柄の構成比急拡大、特異性強まる

3.日経平均株価は需給面は上昇、バリュエーションからは下落余地

1.日経平均株価は高値更新、一方TOPIXは未更新

■TOPIX(東証株価指数)とは、東証市場第一部に上場する全銘柄を対象とし、時価総額加重方式により算出される指数です。1968年1月4日の時価総額を100として、その後の時価総額を指数化したものであり、日本経済の動向を示す代表的な経済指標として用いられるほか、金融商品のベンチマークとして利用されています。

■株式市場を代表する両指数の相対的な強さを示すNT倍率(日経平均株価 /TOPIX)は2005年には10倍を下回っていましたが、その後ほぼ一貫して上昇しています。特に今年の4月以降加速しており、11月30日には15.06倍となり、15倍を上回りました。

2.日経平均株価は一部銘柄の構成比急拡大、特異性強まる

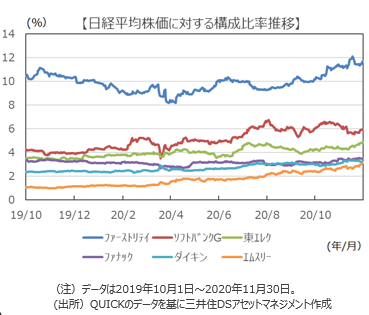

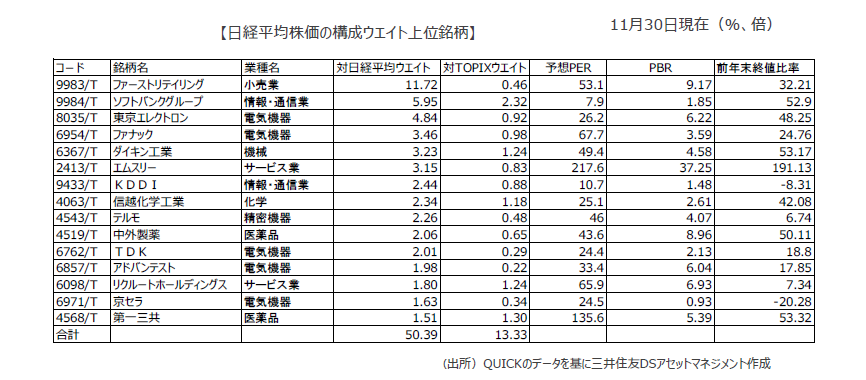

■11月末時点で日経平均株価の構成比10%を上回る銘柄には、ファーストリテイリング、5%超はソフトバンクグループ、3%超には東京エレクトロン、ファナック、ダイキン工業、エムスリーがあります。昨年来騰落率は、日経平均株価が11.73%、TOPIXは1.95%に対して、エムスリー191.1%、ダイキン工業53.17%、ソフトバンクグループ52.93%、東京エレクトロン48.25%、ファーストリテイリング32.21%、ファナック24.76%となり、これら値がさ株が日経平均株価の上昇をけん引したことがわかります。

■グロース株とは利益成長性を評価して、PER(株価収益率)やPBR(株価純資産倍率)などでみて割高な株をいいます。医薬品、情報・通信、電気機器などが多く含まれます。

3.日経平均株価は需給面は上昇、バリュエーションからは下落余地

■日経平均株価は225銘柄で構成され、業種構成も考慮して選考されますが、現状の同指数は、15銘柄で50%を上回る状況となり、構成比上位銘柄の指数への影響が極めて大きくなっています。このため一方方向に振れやすく、ボラティリティも大きくなりがちです。また構成比上位銘柄は高PBRでグロース色が強く、グロース優位の展開が変化した時は影響を受けやすくなっています。その展開に変化が現れるかなどを現状の需給面やテクニカル面なども確認してみると以下のような状況にあります。

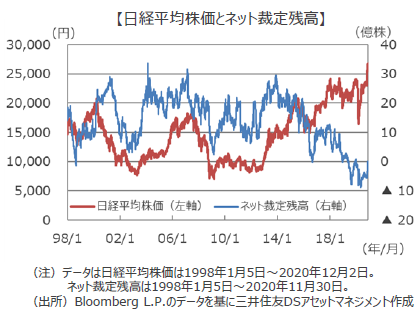

■株式市場をネット裁定残高など需給面からみると、先物などショートポジションが高水準であることがわかります。ネット裁定残高は11月30日現在▲3.43億株と売り残超過が続いています。裁定売りは現物株を空売りするため、現物株の調達コストがかかるなど実行のハードルが高く、マイナスになるのは先物に大きな売りがある時などに限られます。また下落時に継続して入る日銀のETF買い(年間購入目標額12兆円)の影響も大きく良好とみられます。

■一方日経平均株価の構成上位銘柄をバリュエーションからみるとPER、PBRなど割高感が強まっています。また前年末比騰落率などテクニカル指標には過熱感があります。日経平均株価自体でみても12月2日現在の200日移動平均乖離率が、20.74%となっています。株価指数の20%超の乖離はあまり発生せず強い買われすぎを示唆する水準でテクニカル面からは警戒が必要です。

■現状の日経平均株価は上下どちらにも一方方向に大きく振れやすい状況にあり、警戒が必要です。ショートカバーなどによる急上昇の可能性がある一方、調整となった場合は過去の例からは、一極集中の後は深くなりがちです。日経平均株価主導での上昇はさすがに限界に近づいているとみられ、安定して上昇するには、株価の調整を挟みつつ、TOPIXの高値更新や、バリュー株などにも物色が循環することなどが必要とみられます。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

関連マーケットレポート

- 日々のマーケットレポート

- 日々のマーケットレポート