先月のマーケットの振り返り(2021年9月)

2021年10月4日

1.概観

| 株式 |

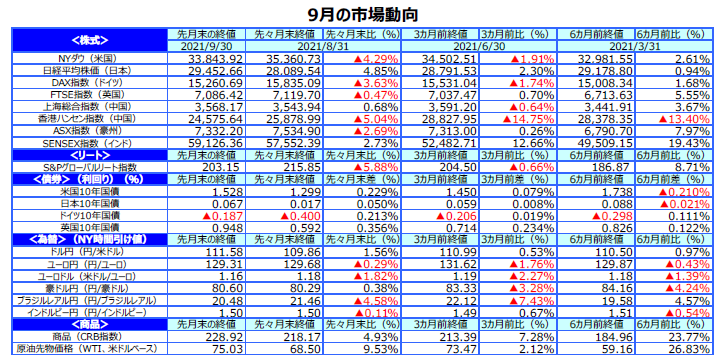

9月の主要国の株式市場は、高安まちまちとなりました。米国では、連邦公開市場委員会(FOMC)で年内の量的金融緩和の縮小(テーパリング)開始が示唆されたことや、中国の不動産大手のデフォルト懸念への警戒感が重しとなり、軟調な展開となりました。欧州では、米株市場の下落や中国経済の減速懸念を受けて、下落しました。一方、日本では、菅首相が自民党総裁選への不出馬を表明したことや新型コロナウイルスの感染者が急減したことを背景に大幅に上昇しました。中国では、中国の不動産大手のデフォルト懸念が意識されるなか、上海総合指数はほぼ横ばい、香港ハンセン指数は大きく下落しました。 |

|---|---|

| 債券 |

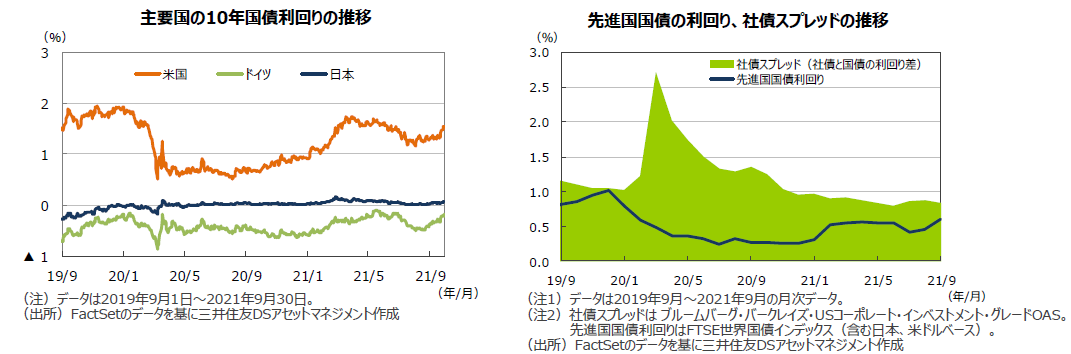

主要国の10年国債利回り(長期金利)は上昇しました。米国では、9月のFOMCにおいて、米連邦準備制度理事会(FRB)が早ければ11月会合でテーパリング開始を決定することを示唆し、ドットチャートの政策金利見通しもタカ派的な内容であったことから、長期金利が大きく上昇しました。欧州では、欧州中央銀行(ECB)が9月の理事会で債券購入ペースの縮小を決定したことや、ユーロ圏の消費者物価が上昇したことから、長期金利が大きく上昇しました。日本でも、欧米の長期金利上昇を受けて、長期金利が上昇しました。 |

| 為替 |

9月の円相場は、米長期金利の上昇を背景に、対米ドルで下落しました。一方、ユーロがドルに対し下落したことから、対ユーロでは小幅に上昇しました。 |

| 商品 |

原油価格は大きく上昇しました。景気回復に伴う需要回復が進むなか、米国でのハリケーンの影響による需給ひっ迫懸念などから上昇しました。 |

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

2.景気動向

<現状>

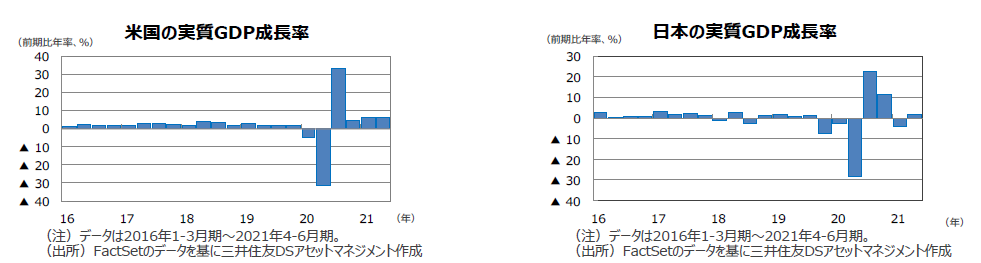

米国の2021年4-6月期の実質GDP成長率は前期比年率+6.7%となり、改定値から小幅に上昇修正されました。

欧州(ユーロ圏)の2021年4-6月期の実質GDP成長率は前年同期比+14.3%となり、改定値から上方修正されました。

日本の2021年4-6月期の実質GDP成長率は前期比年率+1.9%となり、設備投資などに回復がみられ1次速報値から上方修正されました。

中国の2021年4-6月期の実質GDP成長率は前年同期比+7.9%となりました。

豪州の2021年4-6月期の実質GDP成長率は前年同期比+9.6%と市場予想を上回り、前期に続きプラス成長となりました。

<見通し>

米国は、新型コロナウイルスのデルタ型の拡大により2021年7-9月期の個人消費は下振れる可能性が高いものの、ワクチン効果などによる経済再開が期待されるため、景気は上向き続けていると考えられます。今後は政府の大型経済対策成立や、インフレ動向が注目されます。

欧州は、感染状況の安定により、経済活動を大きく制約するような本格的な行動規制が導入される可能性は低いと思われます。財政拡張や金融緩和などによって景気の回復が続き、復興基金による欧州全体の投資拡大などによって、2022年初にはコロナ禍前の水準を回復すると予想します。

日本は、感染者数の減少により緊急事態宣言が解除され、経済活動の回復が見込まれます。岸田新自民党総裁は数十兆円規模の経済対策の策定を表明しており、新政権の発足後は景気配慮型の財政・金融政策の維持が予想され、2022年以降は追加経済対策の効果が期待されます。

中国は、国内の不動産大手企業の巨額債務問題が懸念されるなか、脱炭素政策の徹底に伴う電力制限の影響もあり、景気は当面減速することが見込まれます。中国政府は中長期の改革を重視しているとみられますが、大幅な景気減速は避けるように経済政策を調整すると考えられます。

豪州は、感染再拡大によるロックダウン延長などの影響を受け、一時的な経済再開の遅れが予想されます。

3.金融政策

<現状>

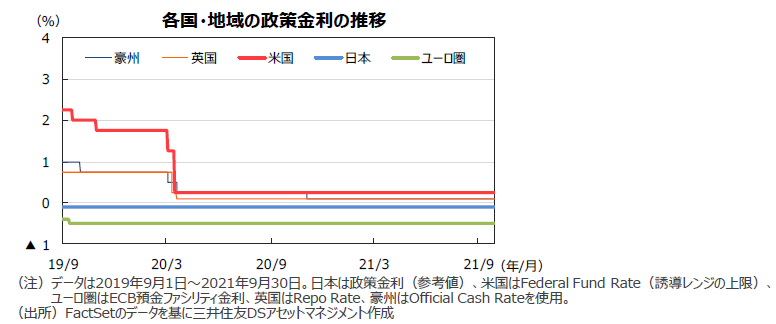

FRBは9月21~22日のFOMCで、大規模な金融緩和政策を維持しました。ただし、早ければ次回11月のFOMCで、テーパリングの開始が決定されることが示唆されました。また、FOMCメンバーが適切と考える政策金利水準の分布図(ドットチャート)は、前回6月から見通し(中央値)の利上げ時期が前倒しされ、タカ派的な内容でした。ECBは9月9日の理事会で、主要政策金利を据え置く一方、パンデミック緊急購入プログラム(PEPP)の債券購入ペースの縮小を決めました。日銀は9月21~22日に行われた金融政策決定会合で、大規模な金融緩和策を維持しました。

<見通し>

主要中央銀行は金融政策を「緊急緩和」から「緩和的金融環境を維持」の状態にシフトしており、欧米は量的緩和の縮小に向けて動いていますが、政策金利は相当期間、現状維持が続くとみられます。FRBは、年内にもテーパリングを開始するとみられますが、雇用回復や金融市場安定のため市場とのきめ細かいコミュニケーションを通じて、金利の急上昇を回避するようにかじ取りを行う見通しです。ECBは、PEPPの債券購入ペースの縮小を決めましたが、超低金利政策をより長く続ける姿勢を示しており、緩和的な金融環境維持に向けた政策運営を続ける見通しです。日銀は、物価目標の達成が依然として見通せないなか、現行の大規模金融緩和を長期化するとみられます。

4.債券

<現状>

主要国の10年国債利回り(長期金利)は上昇しました。米国では、9月のFOMCにおいて、FRBが早ければ次回11月の会合でテーパリングの開始を決定することを示唆し、ドットチャートの政策金利見通しもタカ派的な内容であったことから、長期金利が大きく上昇しました。前月末に1.3%程度だった米長期金利は1.5%前半に上昇しました。欧州では、ECBが9月の理事会で債券購入ペースの縮小を決定したことや、ユーロ圏の消費者物価が上昇したことなどから、長期金利が大きく上昇しました。日本では、日銀が9月の金融政策決定会合で大規模な金融緩和政策を維持したものの、欧米の金利上昇を受けて、長期金利は上昇しました。投資適格社債については、国債と社債の利回り格差がやや縮小しました。

<見通し>

米国の長期金利は、テーパリングの開始や景気回復期待からレンジを切り上げる動きを想定します。ただし、FRBは雇用回復や金融市場安定のため、金利の急上昇を回避するようにかじ取りを行うとみられるため、緩やかな上昇にとどまると予想します。欧州の長期金利は、ECBの超低金利政策の長期化で大局的には低水準で推移するものの、ワクチンの普及による景気回復期待から緩やかに水準を切り上げると予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での安定推移が続くと予想します。

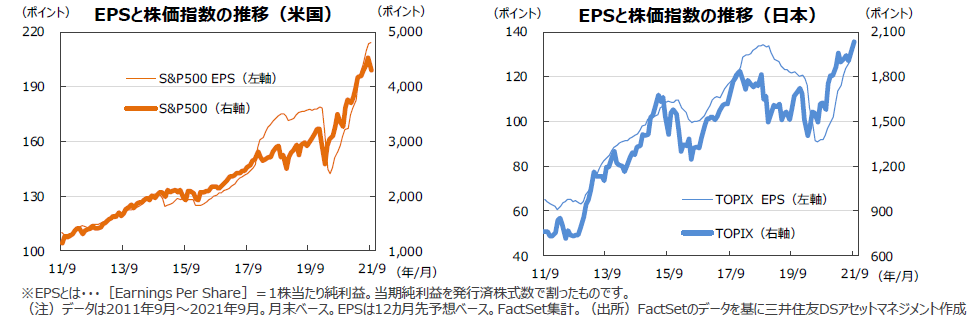

5.企業業績と株式

<現状>

S&P500種指数の9月の1株当たり予想利益(EPS)は214.4で、前年同月比+36.0%(前月同+37.9%)と8カ月連続のプラスとなりました。予想EPSの水準は7カ月連続で過去最高を更新しました。一方、TOPIXの予想EPSは136.1で、伸び率は同+48.0%(前月同+44.3%)でした。米国株式市場は月初から弱含みで推移し、注目された22日のFOMCがタカ派的な内容であったことから、長期金利が1.5%台まで上昇したことなどを受けて月末にかけて下落しました。S&P500種指数は月間ベースで2020年3月以来の大幅下落となりました。S&P500種指数が前月比▲4.8%、NYダウが同▲4.3%、ナスダック総合指数が同▲5.3%でした。一方、日本株式市場は、月初に菅首相が自民党総裁選に出馬しないと表明したことを受け、首相交代を好感した海外投資家が相場を大きく押し上げました。新型コロナウイルスの新規感染者数が減少したことも相場を支えました。しかし、下旬にかけては、中国の不動産大手の信用リスク不安やFOMC以後の米国金融市場の動きが重石となり上げ幅を縮めました。日経平均株価は前月比+4.9%、TOPIXは同+3.5%と2カ月連続の上昇となりました。

<見通し>

米国では、S&P500種指数採用企業の21年7-9月純利益は前年同期比+29.6%と予想されます(リフィニティブ集計。9月24日)。10-12月は同+21.9%と2桁増益ですが、22年は1-3月が同+6.1%、4-6月が同+3.8%と、伸び率は落ち着く見通しです。一方、日本の21年純利益の伸び率予想は前年比+54.9%と前月の同+52.3%より上方修正されました。続く22年は同+12.2%、23年は同+8.4%と増益基調が続く見通しです(FactSet調べ。9月30日)。今後は、米国の金融政策がタカ派的となったことから、雇用統計や物価動向を踏まえた長期金利の動きが引き続き注目を集めそうです。中国の電力供給の制約などを受け、世界経済の見通しが再構築される過程のなか、日米株式市場も不安定な動きとなる可能性があります。

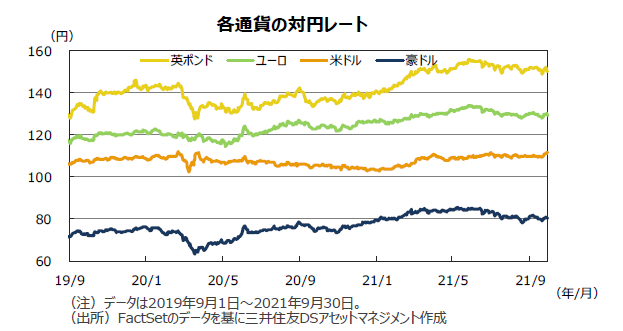

6.為替

<現状>

9月の円相場は対米ドルで下落しました。月前半は109円台~110円台でもみ合っていましたが、FOMCでFRBが早ければ次回11月の会合でテーパリング開始を決めると示唆したことなどから米長期金利が上昇して日米金利差が拡大し、月末にかけて円は対米ドルで111円台半ばに下落しました。一方、FRBが年内にテーパリングに踏み切るとの見方からユーロが対米ドルで下落したことに伴い、円は対ユーロでは小幅に上昇しました。円は、前月末の129円台後半から129円台前半に上昇しました。また、中国経済の減速懸念が嫌気されたものの、資源高の影響などが支えとなり、円は対豪ドルで80円台前半から80円台後半にやや下落しました。

<見通し>

円の対米ドルレートは、レンジ内での緩やかな下落を予想します。FRBのテーパリング開始観測や大規模な財政支出による景気回復期待が米ドルにプラスに働く一方、米経常赤字の拡大やFRBのゼロ金利政策長期化から、米ドルの上値は抑制されるとみられます。当面は米国景気の強めの回復が見込まれるため、円の対米ドルレートはやや下落すると想定します。円の対ユーロレートは、緩やかな下落を予想します。年後半に向け、欧州復興基金、新型コロナワクチン普及による景気回復などからユーロが徐々にレンジを切り上げるとみています。また、円の対豪ドルレートは、緩やかな下落を予想します。当面は中国景気減速が重荷となるものの、世界経済の回復に伴う商品市況の堅調推移が豪ドルをサポートするとみています。

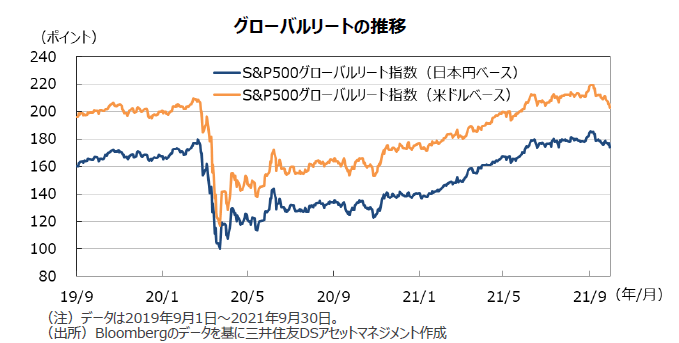

7.リート

<現状>

グローバルリート市場(米ドルベース)は下落しました。上旬は新型コロナウイルスのデルタ型の感染継続、中旬はFRBの金融緩和縮小への警戒感、下旬は中国不動産大手の経営問題を受けた不動産市場への波及懸念などから、リート市場は世界的に月を通じて下落基調となりました。S&Pグローバルリート指数(米ドルベース)は前月末比▲5.9%となりました。為替市場で円安となったことから円ベースでは同▲4.4%となりました。

<見通し>

グローバルリート市場は、足元では経済正常化に伴う金融緩和の引き締めに焦点がシフトしていることから、短期的には利益確定の動きが出やすい展開と見ています。中長期的には、米国リート市場は株式と比べた出遅れ感などから上昇する展開が想定されます。欧州リート市場も、株式対比での出遅れ感、業績の底打ち、相対的に高い配当利回りなどから緩やかな上昇を見込みます。日本リート市場も、新型コロナウイルスのデルタ型の感染ピークアウトを受けた経済再開などから上昇すると見ています。アジア・オセアニアリート市場は、内需主導での成長が見込める豪州、シンガポール中心に上昇すると見ています。一方、香港市場は景気減速や政府による規制強化、中国の不動産大手問題の余波などから横ばい推移を想定します。

8.まとめ

| 債券 |

米国の長期金利は、テーパリングの開始や景気回復期待からレンジを切り上げる動きを想定します。ただし、FRBは雇用回復や金融市場安定のため、金利の急上昇を回避するようにかじ取りを行うとみられるため、緩やかな上昇にとどまると予想します。欧州の長期金利は、ECBの超低金利政策の長期化で大局的には低水準で推移するものの、先行きはワクチンの普及や景気回復期待から緩やかに水準を切り上げると予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での安定推移が続くと予想します。 |

|---|---|

| 株式 |

米国では、S&P500種指数採用企業の21年7-9月純利益は前年同期比+29.6%と予想されます(リフィニティブ集計。9月24日)。10-12月は同+21.9%と2桁増益ですが、22年は1-3月が同+6.1%、4-6月が同+3.8%と、伸び率は落ち着く見通しです。一方、日本の21年純利益の伸び率予想は前年比+54.9%と前月の同+52.3%より上方修正されました。続く22年は同+12.2%、23年は同+8.4%と増益基調が続く見通しです(FactSet調べ。9月30日)。今後は、米国の金融政策がタカ派的となったことから、雇用統計や物価動向を踏まえた長期金利の動きが引き続き注目を集めそうです。中国の電力供給の制約などを受けて、世界経済の見通しが再構築される過程のなか、日米株式市場も不安定な動きとなる可能性があります。 |

| 為替 |

円の対米ドルレートは、レンジ内での緩やかな下落を予想します。FRBのテーパリング開始観測や大規模な財政支出による景気回復期待が米ドルにプラスに働く一方、米経常赤字の拡大やFRBのゼロ金利政策長期化から、米ドルの上値は抑制されるとみられます。当面は米国景気の強めの回復が見込まれるため、円の対米ドルレートはやや下落すると想定します。円の対ユーロレートは、緩やかな下落を予想します。年後半に向け、欧州復興基金、新型コロナワクチン普及による景気回復などからユーロが徐々にレンジを切り上げるとみています。また、円の対豪ドルレートは、緩やかな下落を予想します。当面は中国景気減速が重荷となるものの、世界経済の回復に伴う商品市況の堅調推移が豪ドルをサポートするとみています。 |

| リート |

グローバルリート市場は、足元では経済正常化に伴う金融緩和の引き締めに焦点がシフトしていることから、短期的には利益確定の動きが出やすい展開と見ています。中長期的には、米国リート市場は株式と比べた出遅れ感などから上昇する展開が想定されます。欧州リート市場も、株式対比での出遅れ感、業績の底打ち、相対的に高い配当利回りなどから緩やかな上昇を見込みます。日本リート市場も、新型コロナウイルスのデルタ型の感染ピークアウトを受けた経済再開などから上昇すると見ています。アジア・オセアニアリート市場は、内需主導での成長が見込める豪州、シンガポール中心に上昇すると見ています。一方、香港市場は景気減速や政府による規制強化、中国の不動産大手問題の余波などから横ばい推移を想定します。 |

| ※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。 |