日銀金融政策決定会合後の円金利・円相場・日本株の動きについて

2023年12月21日

●日銀の現状維持を受け早期出口観測が後退、国内市場は長期金利低下、円安、株高で反応。

●ただ長期金利低下は米長期金利低下につれた面も、円安は米利下げ期待もありいったん終了か。

●株高も一時的の可能性、なお出口の際の環境は市場に好ましいはずであり、過度な警戒は不要。

日銀の現状維持を受け早期出口観測が後退、国内市場は長期金利低下、円安、株高で反応

日銀は12月18日、19日に金融政策決定会合を開催し、大方の予想通り、大規模な金融緩和策の現状維持を決め、金融政策の先行き指針(フォワードガイダンス)も変更しませんでした。植田和男総裁は19日の記者会見で、「(物価目標達成の)確度は少しずつ高まってきているが、(賃金と物価の好循環を)なお見極めていく必要がある」と述べ、緩和の出口について慎重に判断していく姿勢を示しました。

市場の一部に、日銀は今回、緩和の出口に向け、何らかの布石を打つのではないか、との見方もありましたが、結局、日銀からは明確な手掛かりが示されなかったため、早期の緩和修正観測は、いったん後退したように思われます。実際、日銀会合後の国内市場では、10年国債利回りが低下、ドル円はドル高・円安が進行、日経平均株価や東証株価指数(TOPIX)は上昇、といった反応がみられました。

ただ長期金利低下は米長期金利低下につれた面も、円安は米利下げ期待もありいったん終了か

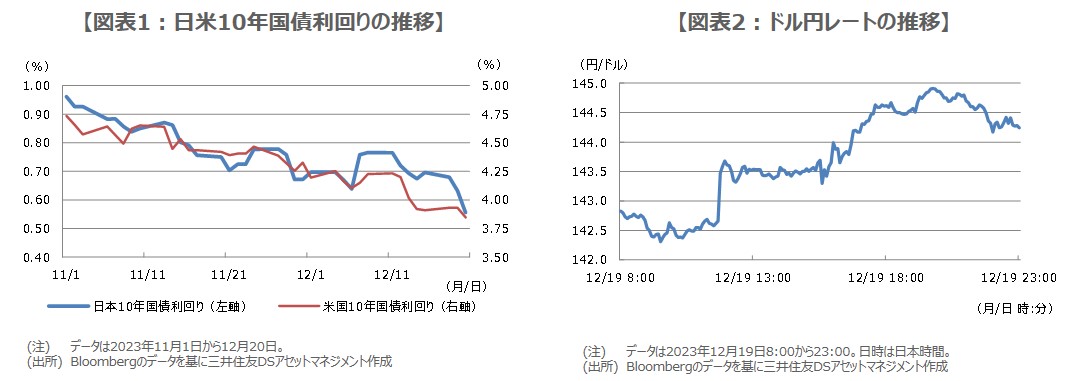

日本の10年国債利回りは12月20日、一時0.550%と、約5カ月ぶりの低水準をつけました。次回2024年1月の会合でのマイナス金利解除は難しいとの思惑が広がり、国債の買い戻しにつながったと推測されます。ただ、長短金利操作(イールドカーブ・コントロール、YCC)の運用柔軟化により、国債利回りは市場で形成されやすくなっているため、このところの米10年国債利回りの低下につれた面もあると考えます(図表1)。

ドル円は12月19日、日銀会合の結果を受け、1ドル=142円60銭台近辺から143円70銭台近辺まで一気にドル高・円安が進行しました。その後も、植田総裁の記者会見を経てドル買い・円売りの流れが続き、日本時間の同日20時前には144円90銭台をつけました(図表2)。なお、市場で米連邦準備制度理事会(FRB)による利下げ期待が根強いことを踏まえると、日銀の現状維持を受けた円安が、ここからさらに進む公算は小さいとみています。

株高も一時的の可能性、なお出口の際の環境は市場に好ましいはずであり、過度な警戒は不要

日経平均とTOPIXは、12月18日から20日まで、それぞれ2.8%(916円96銭)高、1.4%(32.52ポイント)高となりました。日銀の緩和継続姿勢を好感した買いと見受けられますが、投機筋などによる先物主導の可能性も高く、株高の持続性はやや乏しいと思われます。日本株が上昇基調をしっかりと維持するには、企業業績や企業改革、賃金に関する追加的な好材料と、それを受けた海外の年金などによる現物買いが待たれます。

以上より、今回の日銀会合の結果を受けた国内の長期金利低下、円安、株高は、一時的なものとみています。なお、日銀が将来、マイナス金利解除を決断する際は、賃金と物価の好循環が確認され、物価目標達成の確度が高まっている状況にあると思われることから、日本株には好ましい環境といえます。また、日銀が市場との対話をうまく進めることで、長期金利や円相場の急騰は避けられるため、緩和の出口を過度に警戒する必要はないと考えます。