Monthly reportマンスリーレポート

- 日経新聞掲載名

- ア元年日本株

- 作成基準日

- 2024年07月31日

- ファンド設定日

- 2019年02月05日

- 決算日

- 毎年1月20日(休業日の場合は翌営業日)

- 信託期間

- 無期限

ページ内メニュー

運用概況

当月末の基準価額は、26,049円(前月比-698円)となりました。

また、税引前分配金を再投資した場合の月間騰落率は、-2.6%となりました。

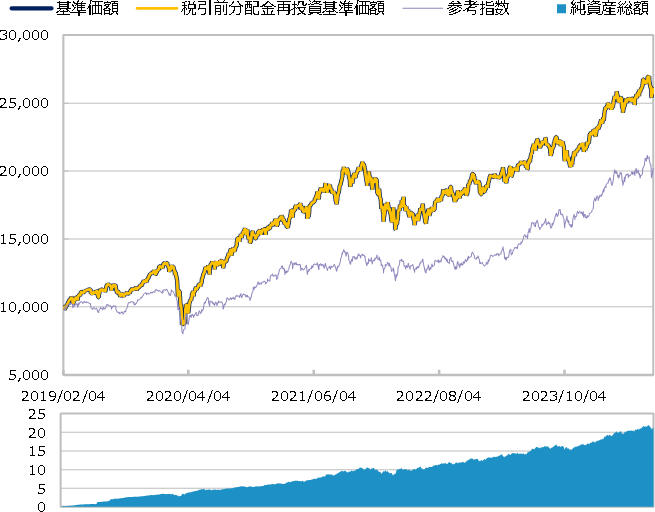

基準価額・純資産総額の推移(円・億円)

- グラフは過去の実績を示したものであり将来の成果をお約束するものではありません。

- 基準価額は信託報酬控除後です。信託報酬は年率1.078%(税抜き0.98%)です。

- 参考指数は、TOPIX(東証株価指数、配当込み)です。ファンド設定日前日を10,000とした指数を使用しています。

- 詳細は後述の「ベンチマークまたは参考指数に関する注意事項」をご覧ください。

基準価額・純資産総額

| 当月末 | 前月比 | |

|---|---|---|

| 基準価額(円) | 26,049 | -698 |

| 純資産総額(百万円) | 2,137 | -31 |

- 基準価額は10,000口当たりの金額です。

騰落率(税引前分配金再投資)(%)

| 基準日 | ファンド | 参考指数 | |

|---|---|---|---|

| 1カ月 | 2024/06/28 | -2.6 | -0.5 |

| 3カ月 | 2024/04/30 | 2.8 | 2.1 |

| 6カ月 | 2024/01/31 | 11.0 | 10.8 |

| 1年 | 2023/07/31 | 16.2 | 23.1 |

| 3年 | 2021/07/30 | 39.5 | 58.2 |

| 設定来 | 2019/02/05 | 160.5 | 102.0 |

- ファンドの騰落率は税引前分配金を再投資した場合の数値です。

- 換金時には税金等の費用がかかる場合があります。

- 騰落率は実際の投資家利回りとは異なります。

最近の分配実績(税引前)(円)

| 期 | 決算日 | 分配金 |

|---|---|---|

| 第1期 | 2020/01/20 | 0 |

| 第2期 | 2021/01/20 | 0 |

| 第3期 | 2022/01/20 | 0 |

| 第4期 | 2023/01/20 | 0 |

| 第5期 | 2024/01/22 | 0 |

| 設定来累計 | 0 |

- 分配金は10,000口当たりの金額です。過去の実績を示したものであり、将来の分配をお約束するものではありません。

資産構成比率(%)

| 当月末 | 前月比 | |

|---|---|---|

| 株式 | 95.6 | -0.4 |

| プライム | 56.6 | -1.1 |

| スタンダード | 24.9 | +1.1 |

| グロース | 14.1 | -0.3 |

| その他 | 0.0 | -0.2 |

| 先物等 | 0.0 | 0.0 |

| 現金等 | 4.4 | +0.4 |

| 合計 | 100.0 | 0.0 |

基準価額の変動要因(円)

全体

| 寄与額 | |

|---|---|

| 株式 | -673 |

| 先物・オプション等 | 0 |

| 分配金 | 0 |

| その他 | -25 |

| 合計 | -698 |

- 基準価額の月間変動額を主な要因に分解したもので概算値です。

業種別要因

| 寄与額 | |||

|---|---|---|---|

| 上位 | 1 | 医薬品 | +50 |

| 2 | 金属製品 | +33 | |

| 3 | ガラス・土石製品 | +19 | |

| 4 | 小売業 | +13 | |

| 5 | ゴム製品 | +8 | |

| 下位 | 1 | サービス業 | -235 |

| 2 | 機械 | -91 | |

| 3 | 化学 | -84 | |

| 4 | 電気機器 | -83 | |

| 5 | 情報・通信業 | -56 | |

銘柄別要因

| 寄与額 | |||

|---|---|---|---|

| 上位 | 1 | キュービーネットホールディングス | +39 |

| 2 | GENDA | +38 | |

| 3 | 日本アビオニクス | +37 | |

| 4 | 北興化学工業 | +33 | |

| 5 | OATアグリオ | +33 | |

| 下位 | 1 | 第一工業製薬 | -94 |

| 2 | VRAIN Solution | -42 | |

| 3 | LITALICO | -42 | |

| 4 | アイビス | -39 | |

| 5 | i‐plug | -38 | |

ファンドマネージャーコメント

運用経過

7月の日本株式市場は下落しました。

前半は、米国において9月利下げ観測の高まりから株高となったことや、為替の米ドル高・円安の進展などを背景に、TOPIX(東証株価指数)が史上最高値を更新するなど好調に推移しました。

後半は、日銀の追加利上げをめぐる思惑や、日米要人の円安をけん制する発言などを背景として為替が米ドル安・円高に反転したことなどから株式市場も反落しました。

このような市場環境のなかで、当ファンドの基準価額も下落しました。

株式市場が上昇局面にあった前半は、6月に上昇していた銘柄に利益確定の売りがあったことなどから基準価額は上値が重く、狭い範囲での推移にとどまりました。株式市場が下落基調に転じた後半は、相対的に中小型株の売り圧力が弱かったこともあり、下落幅も市場に比べると小さくなりました。

キュービーネットホールディングス、GENDA、日本アビオニクスなどの株価上昇は基準価額にプラスに寄与しましたが、第一工業製薬、VRAIN Solution、LITALICOなどの株価下落が基準価額にマイナスに寄与しました。

7月は4-6月の四半期決算を前に、各企業の今期業績見通しの精査などを行うなかで、積極的な銘柄入替を進めました。

日本特殊塗料、インソースの全売却や、リンテックの一部売却を実施した一方、自動車などのエンジンや足回りに使用される鍛造部品を製造するメタルアート、空間創造の企画、デザイン、設計、施工などを手掛ける乃村工藝社、スキマバイトのマッチングプラットフォームを運営するタイミーなどの新規買入れを行いました。

こうした投資行動の結果、7月末は前月末に比べて、7銘柄多い138銘柄に投資しています。

ファンドマネージャーに聞きました

今月は木田ファンドマネージャーに、今後の注目企業についてお聞きします。

| Q1 | 今月は組入上位企業の「OATアグリオ」についてお聞きしたいと思います。 |

|---|---|

| A1 |

大塚化学株式会社アグリテクノ事業部の新設分割により設立された会社です。事業としては農薬、肥料・バイオスティミュラントの研究開発、製造販売を行っています。 |

| Q2 | では、「OATアグリオ」のどのような点を評価して、組入れを決めたのでしょうか。 |

|---|---|

| A2 |

2018年以降に海外の会社のM&A(企業の合併・買収)を行ったことで、海外、そしてバイオスティミュラントの事業比率が上昇しました。農薬の国内市場は安定していますが、海外市場は人口増加を背景に成長が続いています。欧州では農薬の規制が厳しいこともあり、農薬に替わってバイオスティミュラントの市場成長が期待できる状況にあります。 |

| Q3 | 最後に、「OATアグリオ」の今後の見通しについて教えてください。 |

|---|---|

| A3 |

農薬、肥料・バイオスティミュラントの事業は既存剤が中心ですが、既存剤は適用国、適用作物を拡大させることが可能です。加えて、新規剤を上市することでの成長も期待できます。新規剤の開発には多くの研究開発費がかかります。2024年12月期の会社計画では海外、バイオスティミュラントを中心に売上高が伸びるものの、研究開発費が大きく増えることで営業利益は減益の計画となっています。研究開発費の増加が一服することで、中期的には売上高、営業利益ともに伸びていくと考えています。 |

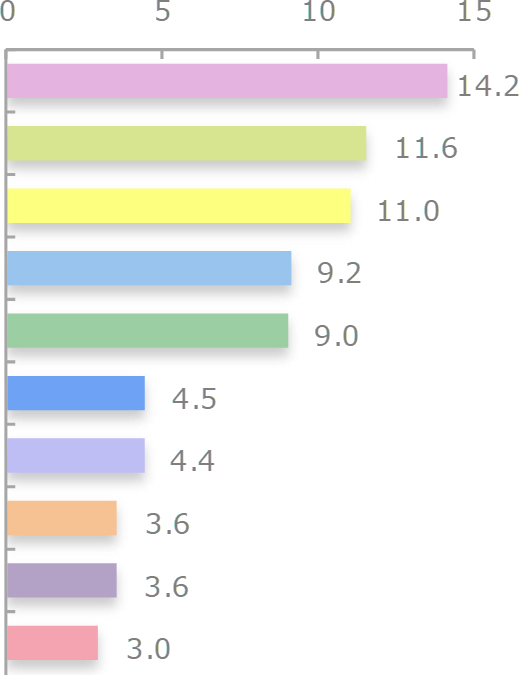

組入上位10業種(%)

| 当月末 | 前月比 |

|

||

|---|---|---|---|---|

| 1 | サービス業 | 14.2 | -1.1 | |

| 2 | 化学 | 11.6 | -0.6 | |

| 3 | 情報・通信業 | 11.0 | +0.8 | |

| 4 | 電気機器 | 9.2 | -0.1 | |

| 5 | 機械 | 9.0 | +0.9 | |

| 6 | 卸売業 | 4.5 | -0.6 | |

| 7 | 食料品 | 4.4 | +1.1 | |

| 8 | 小売業 | 3.6 | -0.7 | |

| 9 | 建設業 | 3.6 | +0.2 | |

| 10 | 繊維製品 | 3.0 | +0.1 | |

- 業種は東証業種分類です。

市場動向

上旬は、米ハイテク株高や米利下げ期待などが支えとなり、TOPIX(東証株価指数)は史上最高値を更新しました。中旬は、政府・日銀による為替介入の観測から、米ドル安・円高が進行し、大幅下落に転じました。下旬は、国内企業の2024年度4-6月期決算発表が始まったものの、株式市場を反転させる材料にはならず、米ドル安・円高進行も重石となり、軟調な展開が続きました。月末は、日銀の追加利上げ決定や、米国による対中半導体規制からは日本が除外されるとの報道を受け、銀行株や半導体関連株中心に反発しました。

業種別では、医薬品、建設業、不動産業などが市場をアウトパフォームした一方、輸送用機器、電気・ガス業、非鉄金属などがアンダーパフォームしました。

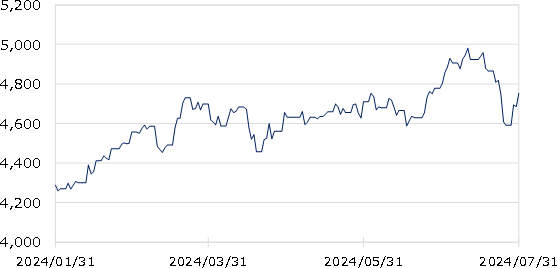

TOPIX(東証株価指数、配当込み)

当月末:4,752.7 前月末:4,778.6 騰落率:-0.5%

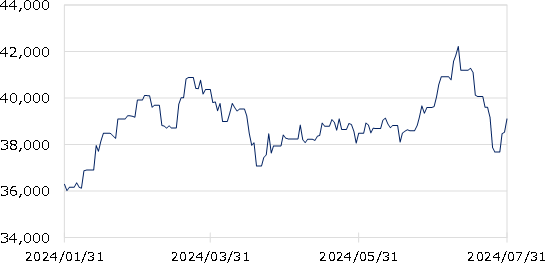

日経平均株価(日経225)(円)

当月末:39,101.8 前月末:39,583.1 騰落率:-1.2%

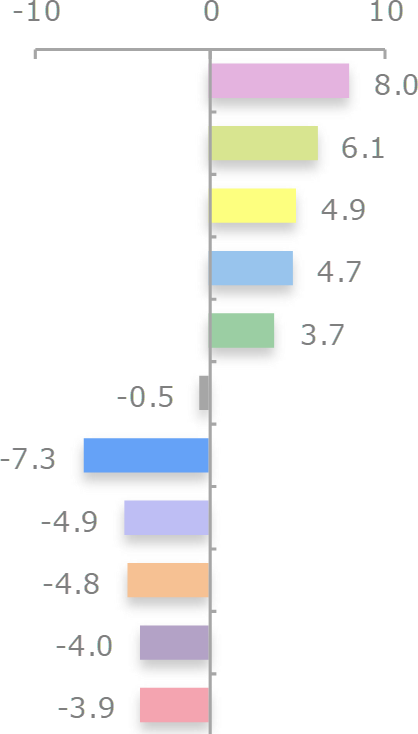

TOPIX(配当込み)の東証業種分類別月間騰落率(%)

| 業種 |

|

|||

|---|---|---|---|---|

| 上位 | 1 | 医薬品 | 8.0 | |

| 2 | 建設業 | 6.1 | ||

| 3 | 不動産業 | 4.9 | ||

| 4 | 食料品 | 4.7 | ||

| 5 | 金属製品 | 3.7 | ||

| TOPIX(配当込み) | -0.5 | |||

| 下位 | 1 | 輸送用機器 | -7.3 | |

| 2 | 電気・ガス業 | -4.9 | ||

| 3 | 非鉄金属 | -4.8 | ||

| 4 | 電気機器 | -4.0 | ||

| 5 | 機械 | -3.9 | ||

市場見通し

世界景気は総じて底堅く推移すると想定しており、国内企業の業績改善は続くと考えられます。今後は、国内企業の決算発表を消化し、業績の上振れや持続的な改善を織り込む展開を予想します。また、今年度も日本企業による高水準の自社株買いが続いていることから、良好な株式需給が続きそうです。加えて、こうした資本効率を重視する日本企業の変化を評価する海外投資家の投資資金流入が期待されることも、中期的に日本株を支えると考えます。ただし、短期的には、為替相場や国際政治情勢の先行きを巡る思惑が交錯し、値動きが荒くなる場面もあると想定します。

委託会社・その他の関係法人等

委託会社

- ファンドの運用の指図等を行います。

-

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会

受託会社

- ファンドの財産の保管および管理等を行います。

- 三井住友信託銀行株式会社

販売会社

- ファンドの募集の取扱い及び解約お申込の受付等を行います。

- 三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会

ベンチマークまたは参考指数に関する注意事項

- TOPIXに関する知的財産権その他一切の権利は、株式会社JPX総研または株式会社JPX総研の関連会社(以下「JPX」といいます。)に帰属します。JPXは、TOPIXの算出もしくは公表の方法の変更、TOPIXの算出もしくは公表の停止またはTOPIXにかかる標章または商標の変更もしくは使用の停止を行う権利を有しています。また、JPXは当ファンドの取引および運用成果等に関して一切責任を負いません。

当資料のご利用にあたっての注意事項

- 当資料は、三井住友DSアセットマネジメントが作成した販売用資料であり、金融商品取引法に基づく開示書類ではありません。

- 当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。また、将来に関し述べられた運用方針・市場見通しも変更されることがあります。当資料は三井住友DSアセットマネジメントが信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

- 当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

- 投資信託は、値動きのある証券(外国証券には為替変動リスクもあります。)に投資しますので、リスクを含む商品であり、運用実績は市場環境等により変動します。したがって元本や利回りが保証されているものではありません。

- 投資信託は、預貯金や保険契約と異なり、預金保険・貯金保険・保険契約者保護機構の保護の対象ではありません。また登録金融機関でご購入の場合、投資者保護基金の支払対象とはなりません。

- 当ファンドの取得のお申込みにあたっては、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)および契約締結前交付書面等の内容をご確認の上、ご自身でご判断ください。投資信託説明書(交付目論見書)、契約締結前交付書面等は販売会社にご請求ください。また、当資料に投資信託説明書(交付目論見書)と異なる内容が存在した場合は、最新の投資信託説明書(交付目論見書)が優先します。

- この資料の各グラフ・表に記載されている数値は、表示桁未満がある場合は四捨五入して表示しています。

- この資料に記載されている構成比を示す比率は、注記がある場合を除き全てファンドの純資産総額を100%として計算した値です。

口座開設

口座開設 ログイン

ログイン

組入上位10銘柄(%) (組入銘柄数 138)

テクノクオーツガラス・土石製品

テクノクオーツ ガラス・土石製品

半導体製造装置用石英ガラス製品等を手掛けています。消耗品比率も高く、安定的な受注高と高水準の受注残高を確保しています。さらに半導体の投資回復局面では大きな固定費増加を伴わず売上拡大が可能であり、今後の回復に期待しています。

ヨシムラ・フード・ホールディングス食料品

ヨシムラ・フード・ホールディングス 食料品

傘下に多くの食品関連の企業を抱える持株会社です。後継者問題を抱えていたり、業績が伸び悩んでいる企業などをM&Aし、経営管理支援や販路拡大支援を行って業績を伸ばしていくことが成長の源泉となっています。

第一工業製薬化学

第一工業製薬 化学

絹糸の原料となる繭(まゆ)を洗う工業用薬剤が祖業の100年企業で、現在は界面活性剤を主力とする高機能化学メーカーです。ハイエンドサーバー向けの低誘電材料が足下で急速に拡大しており、業績が好転しています。

前田工繊その他製品

前田工繊 その他製品

公共工事向けの土木資材などを中心に、子会社では自動車用鍛造ホイールを手掛けています。同社のM&Aでの目利き力を特に評価しており、高い製品開発力による公共工事向け資材の売上拡大とともに、M&Aによる事業拡大に期待しています。

パイオラックス金属製品

パイオラックス 金属製品

精密ばねやファスナーなどの自動車部品メーカーです。ネットキャッシュ+投資有価証券に対して、株価が割安な状況にあります。自己資本が積み上がっていることがROE(自己資本利益率)を下げている状況であり、今後の企業価値向上の取組みに期待しています。

OATアグリオ化学

OATアグリオ 化学

農薬、肥料・バイオスティミュラント(植物成長調整剤)の研究開発、製造販売を手掛けています。海外の会社をM&Aしたことで、中期的には海外やバイオスティミュラントの分野での成長に期待しています。

ULSグループ情報・通信業

ULSグループ 情報・通信業

ITシステムのコンサルティングを手掛けています。顧客企業に入り込み、システムの要件定義から支援できることを強みとして、大手企業を主要顧客として抱えています。需要が旺盛ななか、コンサルタントの採用が順調で、中期的な成長力が高まっているとみています。

上村工業化学

上村工業 化学

半導体パッケージ等に使用されるメッキ薬品の製造・販売を行っています。中期的には主に車載用途に使われるパワー半導体向け薬品の売上増が同社の成長を牽引するとみています。短期的には半導体パッケージ向け薬品の回復に期待しています。

日本トムソン機械

日本トムソン 機械

直動部品とニードルベアリングが主力の機械メーカーです。ここ数年の構造改革の取組みで企業体質が改善し、今後の需要回復局面で業績伸長が期待されます。PBRも1倍を大きく割れており、割安感が強いと判断しています。

富士紡ホールディングス繊維製品

富士紡ホールディングス 繊維製品

繊維産業からスタートした企業ですが、現在の主力は半導体関連などテクノロジー向けの研磨材です。半導体の微細化に伴う研磨材の需要拡大により中期的に成長が期待されます。