Monthly reportマンスリーレポート

- 日経新聞掲載名

- ア元年日本株

- 作成基準日

- 2023年08月31日

- ファンド設定日

- 2019年02月05日

- 決算日

- 毎年1月20日(休業日の場合は翌営業日)

- 信託期間

- 無期限

ページ内メニュー

運用概況

当月末の基準価額は、22,224円(前月比-191円)となりました。

また、税引前分配金を再投資した場合の月間騰落率は、-0.9%となりました。

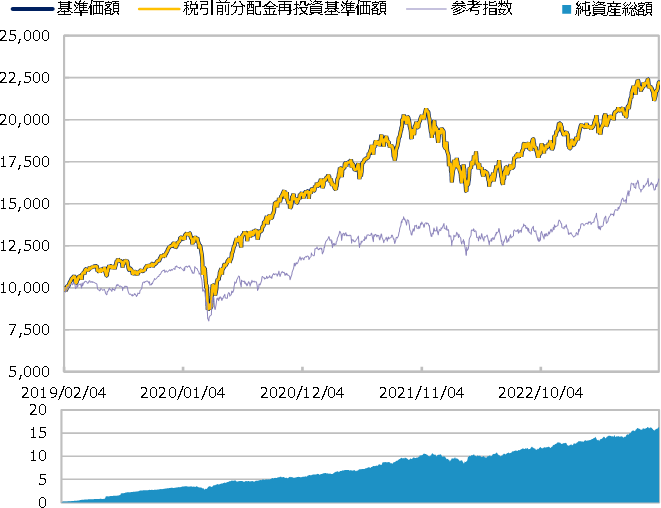

基準価額・純資産総額の推移(円・億円)

- グラフは過去の実績を示したものであり将来の成果をお約束するものではありません。

- 基準価額は信託報酬控除後です。信託報酬は年率1.078%(税抜き0.98%)です。

- 参考指数は、TOPIX(配当込み)です。ファンド設定日前日を10,000とした指数を使用しています。

- 詳細は後述の「ベンチマークまたは参考指数に関する注意事項」をご覧ください。

基準価額・純資産総額

| 当月末 | 前月比 | |

|---|---|---|

| 基準価額(円) | 22,224 | -191 |

| 純資産総額(百万円) | 1,634 | +3 |

- 基準価額は10,000口当たりの金額です。

騰落率(税引前分配金再投資)(%)

| 基準日 | ファンド | 参考指数 | |

|---|---|---|---|

| 1カ月 | 2023/07/31 | -0.9 | 0.4 |

| 3カ月 | 2023/05/31 | 10.3 | 9.6 |

| 6カ月 | 2023/02/28 | 13.2 | 18.6 |

| 1年 | 2022/08/31 | 19.2 | 22.0 |

| 3年 | 2020/08/31 | 57.0 | 54.9 |

| 設定来 | 2019/02/05 | 122.2 | 64.8 |

- ファンドの騰落率は税引前分配金を再投資した場合の数値です。

- 換金時には税金等の費用がかかる場合があります。

- 騰落率は実際の投資家利回りとは異なります。

最近の分配実績(税引前)(円)

| 期 | 決算日 | 分配金 |

|---|---|---|

| 第1期 | 2020/01/20 | 0 |

| 第2期 | 2021/01/20 | 0 |

| 第3期 | 2022/01/20 | 0 |

| 第4期 | 2023/01/20 | 0 |

| 設定来累計 | 0 |

- 分配金は10,000口当たりの金額です。過去の実績を示したものであり、将来の分配をお約束するものではありません。

資産構成比率(%)

| 当月末 | 前月比 | |

|---|---|---|

| 株式 | 94.8 | -0.5 |

| プライム | 61.2 | +1.2 |

| スタンダード | 18.7 | +1.3 |

| グロース | 13.8 | -2.9 |

| その他 | 1.1 | -0.0 |

| 先物等 | 0.0 | 0.0 |

| 現金等 | 5.2 | +0.5 |

| 合計 | 100.0 | 0.0 |

基準価額の変動要因(円)

全体

| 寄与額 | |

|---|---|

| 株式 | -172 |

| 先物・オプション等 | 0 |

| 分配金 | 0 |

| その他 | -19 |

| 合計 | -191 |

- 基準価額の月間変動額を主な要因に分解したもので概算値です。

業種別要因

| 寄与額 | |||

|---|---|---|---|

| 上位 | 1 | 建設業 | +60 |

| 2 | 食料品 | +50 | |

| 3 | 情報・通信業 | +43 | |

| 4 | 電気機器 | +37 | |

| 5 | 輸送用機器 | +29 | |

| 下位 | 1 | サービス業 | -300 |

| 2 | その他製品 | -39 | |

| 3 | 機械 | -39 | |

| 4 | 化学 | -18 | |

| 5 | ガラス・土石製品 | -17 | |

銘柄別要因

| 寄与額 | |||

|---|---|---|---|

| 上位 | 1 | GENDA | +58 |

| 2 | ULSグループ | +46 | |

| 3 | 寺崎電気産業 | +46 | |

| 4 | シード | +42 | |

| 5 | スミダコーポレーション | +41 | |

| 下位 | 1 | リファインバースグループ | -82 |

| 2 | WAQOO | -65 | |

| 3 | ブシロード | -49 | |

| 4 | ライトアップ | -40 | |

| 5 | アドバンテッジリスクマネジメント | -30 | |

ファンドマネージャーコメント

運用経過

8月の日本株式市場は上昇しました。

中旬までは米国の長期金利上昇や中国景気に対する懸念などを背景に下落基調で推移しましたが、下旬は中国当局による追加利下げや注目されていた米国のジャクソンホール会議を無難に通過したことなどから反発し、7月末の水準を回復して終える展開となりました。

このような市場環境のなかで、当ファンドの基準価額は下落しました。

前半の市場の下落局面において、グロース市場が低調だった影響もあって当ファンドの基準価額は下落幅が大きくなり、後半の上昇局面で巻き返しを図ったものの市場に劣後する展開となりました。

GENDA、ULSグループ、寺崎電気産業などの株価上昇が基準価額にプラスに寄与したものの、リファインバースグループ、Waqoo、ブシロードなどの株価下落が基準価額にマイナスに寄与しました。

8月は4‐6月期の決算が出そろい、改めて業績見通しを精査しています。企業取材も積極的に実施しており、銘柄入替や投資比率の調整を実施しました。

エラン、ケアネット、三光合成などを全売却した一方、飲料用充てん装置で最大手の澁谷工業、現場発泡ウレタン断熱材の日本アクア、求人情報サイトなど求人サービスを手掛けるエン・ジャパンなどを新規に買入れました。

こうした投資行動の結果、8月末は前月末に比べて1銘柄少ない127銘柄に投資しています。

ファンドマネージャーに聞きました

今月は、当ファンドの運用スタイルについて、古賀ファンドマネージャーにお話をうかがっていきたいと思います。

| Q1 | 一般的にアクティブファンドのチーム運用では、最終の投資判断をチームヘッドが行うファンドも多いかと思いますが、アクティブ元年・日本株ファンドでは、ファンドマネージャーが各々で投資判断を行い、日々、組入銘柄の売買をする運用が特徴的です。この投資判断の一連のプロセスについて教えて下さい。 |

|---|---|

| A1 |

4名のファンドマネージャーは担当業種などを決めず、各々の考えの下、投資に値する企業、今のポートフォリオに必要な企業となりそうな候補を選び出して企業取材を行います。取材で得た情報や財務情報、株価指標などを基に投資判断し、買入れと判断した場合には他のチームメンバーにその投資判断と投資する根拠、理由を伝えたうえで、実際の買いの指示を行います。 |

| Q2 | なぜアクティブ元年・日本株ファンドでは、メンバー各々の判断で投資判断ができる運用体制をとっているのでしょうか。 |

|---|---|

| A2 |

当ファンドは中長期の資産形成に資する目的で運用をしていますが、変化の激しい時代にある今、1人の投資判断で勝ち続けるのは難しくなっていると考えています。 |

| Q3 | 各々で投資判断をする際、チーム内で共通した基準やルールは設けていますか? |

|---|---|

| A3 |

「少し先の未来において、企業価値や市場評価が高まっている企業」という銘柄選択の軸がすべてです。 |

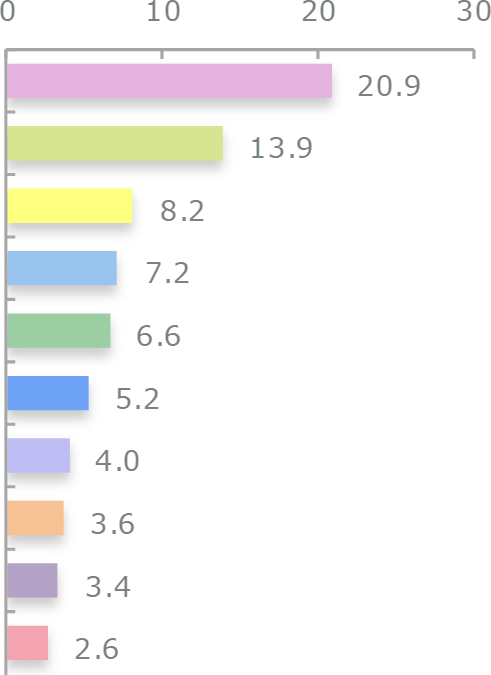

組入上位10業種(%)

| 当月末 | 前月比 |

|

||

|---|---|---|---|---|

| 1 | サービス業 | 20.9 | -2.3 | |

| 2 | 情報・通信業 | 13.9 | -0.4 | |

| 3 | 機械 | 8.2 | +1.0 | |

| 4 | 電気機器 | 7.2 | +0.3 | |

| 5 | 化学 | 6.6 | -1.3 | |

| 6 | 輸送用機器 | 5.2 | +0.8 | |

| 7 | 建設業 | 4.0 | +1.2 | |

| 8 | 卸売業 | 3.6 | +0.6 | |

| 9 | 小売業 | 3.4 | -0.1 | |

| 10 | 食料品 | 2.6 | +0.5 | |

- 業種は東証業種分類です。

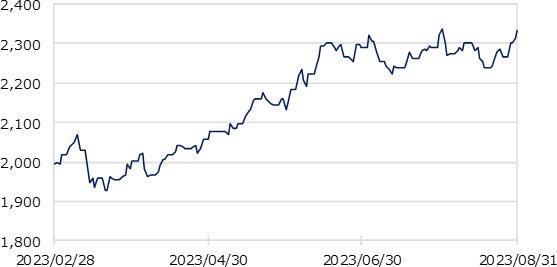

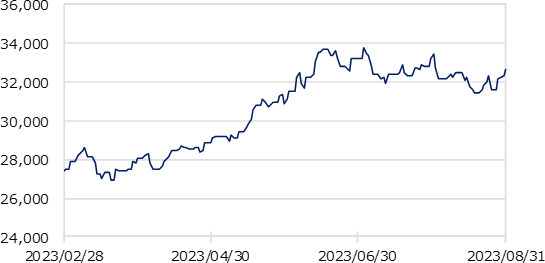

市場動向

月初は、日銀による長短金利操作の運用柔軟化の決定を背景に金利が上昇し、株式市場は下落しました。中旬は、米ドル高・円安が進行する中、好決算銘柄が相場を下支えした一方、根強い中国景気減速懸念や、ジャクソンホール会議におけるパウエルFRB(米連邦準備制度理事会)議長の講演への警戒が上値を抑え、一進一退の展開となりました。下旬は、講演内容が警戒されていたほどタカ派(インフレ抑制を重視する立場)的ではなかったことが、市場に安心感を与えました。また、米半導体大手エヌビディアの好決算も好感され、堅調な展開となりました。

業種別では、海運業、鉱業、石油・石炭製品などが市場をアウトパフォームした一方、精密機器、電気機器、空運業などがアンダーパフォームしました。

TOPIX

当月末:2,332.0 前月末:2,322.6 騰落率:0.4%

日経平均株価(円)

当月末:32,619.3 前月末:33,172.2 騰落率:-1.7%

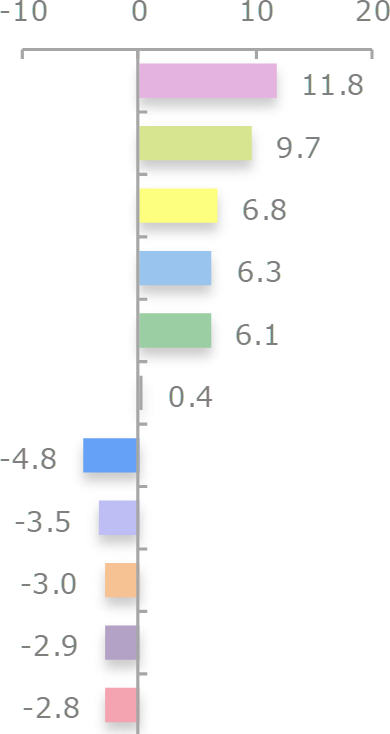

TOPIXの東証業種分類別月間騰落率(%)

| 業種 |

|

|||

|---|---|---|---|---|

| 上位 | 1 | 海運業 | 11.8 | |

| 2 | 鉱業 | 9.7 | ||

| 3 | 石油・石炭製品 | 6.8 | ||

| 4 | 水産・農林業 | 6.3 | ||

| 5 | 電気・ガス業 | 6.1 | ||

| TOPIX | 0.4 | |||

| 下位 | 1 | 精密機器 | -4.8 | |

| 2 | 電気機器 | -3.5 | ||

| 3 | 空運業 | -3.0 | ||

| 4 | 繊維製品 | -2.9 | ||

| 5 | 非鉄金属 | -2.8 | ||

市場見通し

世界景気については、全体として堅調に推移しています。ただし、日米経済が想定していたよりも好調に推移する一方で欧州・中国が停滞するなど、主要国・地域間で跛行色があります。

株式市場は、当面レンジ相場になると予想します。堅調な国内景気や日銀による緩和的な金融政策の継続が株価の支援材料となる一方、中国経済の下振れや不動産問題が重石になると想定します。その後、世界的なインフレおよび雇用情勢、金融政策の動向をにらみながら、世界景気の先行きを巡る警戒が和らぐことによって、株式市場は一段と上昇する展開になると予想します。

委託会社・その他の関係法人等

委託会社

- ファンドの運用の指図等を行います。

-

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会

受託会社

- ファンドの財産の保管および管理等を行います。

- 三井住友信託銀行株式会社

販売会社

- ファンドの募集の取扱い及び解約お申込の受付等を行います。

- 三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会

ベンチマークまたは参考指数に関する注意事項

- TOPIXに関する知的財産権その他一切の権利は、株式会社JPX総研または株式会社JPX総研の関連会社(以下「JPX」といいます。)に帰属します。JPXは、TOPIXの算出もしくは公表の方法の変更、TOPIXの算出もしくは公表の停止またはTOPIXにかかる標章または商標の変更もしくは使用の停止を行う権利を有しています。また、JPXは当ファンドの取引および運用成果等に関して一切責任を負いません。

当資料のご利用にあたっての注意事項

- 当資料は、三井住友DSアセットマネジメントが作成した販売用資料であり、金融商品取引法に基づく開示書類ではありません。

- 当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。また、将来に関し述べられた運用方針・市場見通しも変更されることがあります。当資料は三井住友DSアセットマネジメントが信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

- 当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

- 投資信託は、値動きのある証券(外国証券には為替変動リスクもあります。)に投資しますので、リスクを含む商品であり、運用実績は市場環境等により変動します。したがって元本や利回りが保証されているものではありません。

- 投資信託は、預貯金や保険契約と異なり、預金保険・貯金保険・保険契約者保護機構の保護の対象ではありません。また登録金融機関でご購入の場合、投資者保護基金の支払対象とはなりません。

- 当ファンドの取得のお申込みにあたっては、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)および契約締結前交付書面等の内容をご確認の上、ご自身でご判断ください。投資信託説明書(交付目論見書)、契約締結前交付書面等は販売会社にご請求ください。また、当資料に投資信託説明書(交付目論見書)と異なる内容が存在した場合は、最新の投資信託説明書(交付目論見書)が優先します。

- この資料の各グラフ・表に記載されている数値は、表示桁未満がある場合は四捨五入して表示しています。

- この資料に記載されている構成比を示す比率は、注記がある場合を除き全てファンドの純資産総額を100%として計算した値です。

口座開設

口座開設 ログイン

ログイン

組入上位10銘柄(%) (組入銘柄数 127)

ニチハガラス・土石製品

ニチハ ガラス・土石製品

窯業系外装材の最大手です。意匠性や、色あせしないなどの品質優位を武器に国内シェアを高めており、北米では市場を拡大しています。北米と国内でそれぞれ生産能力の増強を進めており、今後の成長可能性が高まっていると評価しています。

日本精機輸送用機器

日本精機 輸送用機器

二輪、四輪の計器を中心に自動車部品を手掛けています。サプライチェーンの正常化や自動車生産台数の増加で業績が回復傾向にあります。キャッシュアロケーション(資金の使い道)の変更や低位にあるPBR(株価純資産倍率)の上昇に期待しています。

スミダコーポレーション電気機器

スミダコーポレーション 電気機器

コイル関連部品とモジュールを扱う電子部品メーカーです。自動車向けの売上構成が約6割あり、xEV(電動車)関連製品が成長しています。自動車の電動化比率の高まりの恩恵を享受し、中期的に業績が拡大する見通しです。

九電工建設業

九電工 建設業

九州を地盤とする設備工事会社です。電気工事や配電工事のほか、空調・衛生や太陽光発電の工事などを手掛けています。福岡天神の再開発案件、九州の工場建設などの大型受注を獲得しており、今後の業績貢献を期待しています。

ULSグループ情報・通信業

ULSグループ 情報・通信業

ITシステムのコンサルティングを手掛けています。顧客企業に入り込み、システムの要件定義から支援できることを強みとして、大手企業を主要顧客として抱えています。需要が旺盛ななか、コンサルタントの採用が順調で、中期的な成長力が高まっているとみています。

アマノ機械

アマノ 機械

就業時間管理システムや駐車場管理システムなどを手掛けています。働き方改革が進む中で残業規制が強まる方向にあり、時間管理システムの需要は旺盛とみています。また、人流回復が進む中で駐車場管理システムも需要が高まることを期待しています。

プレス工業輸送用機器

プレス工業 輸送用機器

トラック、建機メーカー向けに部品を供給しています。トラック需要の回復とタイ事業の回復で業績が改善しています。株主還元方針を変更し業績に応じて還元が増える見込みです。企業価値が過小評価されており、業績回復とともに評価が高まると考えています。

船井総研ホールディングスサービス業

船井総研ホールディングス サービス業

中小企業向けに経営コンサルティングをしている企業です。成長支援、人材開発支援、価値向上支援、デジタル化支援、採用支援など多彩なメニューで中小企業の課題解決をサポートできる点が強みです。事業環境の変化に伴い、需要は強いとみています。

ヨシックスホールディングス小売業

ヨシックスホールディングス 小売業

にぎりずし居酒屋「や台ずし」を展開する居酒屋チェーンです。「田舎戦略」「老舗理論」に基づいた出店戦略に特徴があり、低コスト出店に強みがあります。人流回復で業績は急回復、今後出店再開で再び成長軌道に乗ってくることが期待されます。

ジャパンマテリアルサービス業

ジャパンマテリアル サービス業

半導体工場に不可欠なガスや水などのライフラインを支える技術者集団で、運転管理業務の受託や、設備投資に伴う配管工事の設計施工、製造装置のメンテナンス業務などを展開しています。どの事業も需要旺盛で成長を期待しています。